临床重磅药物紫杉醇,从白蛋白结合型,到脂质体、胶束,市场故事从未停止,如今口服剂型正在走上舞台。

日前,上海海和药物研究开发股份有限公司(简称“海和药物”)与韩国大化制药公司(简称“大化制药”)联合发布重大喜讯:双方携手研发的紫杉醇口服溶液已荣获国家药品监督管理局(NMPA)批准,正式登陆中国大陆市场。

此款新药专为那些在一线含氟尿嘧啶类方案治疗期间或治疗后病情仍进展的晚期胃癌患者设计,标志着我国在紫杉醇口服制剂领域取得了突破性进展。

面对全球人口老龄化趋势及生活方式变化所带来的癌症发病率逐年上升挑战,紫杉醇等抗癌药物的市场需求持续增长,市场竞争也随之日益激烈。恒瑞、绿叶、齐鲁、石药、谊众等多家知名制药企业纷纷涉足紫杉醇市场,力求在这一领域占据一席之地。

此番海和药物与大化制药合作开发的紫杉醇口服溶液的成功上市,无疑为这场激烈的市场竞争注入了新的活力。

紫杉醇口服制剂上市

新场景需求风口渐起?

紫杉醇,这一被公认为未来20年内极具效力的抗癌药物,其治疗范围广泛,涵盖了食道癌、胃癌、非小细胞肺癌及乳腺癌等多种恶性肿瘤。然而,自 1993 年被批准用于医学用途以来,紫杉醇长期都是以注射给药为主,在国内市场的紫杉醇也同样是注射剂。

紫杉醇的口服制剂研发一直备受瞩目,因口服给药具有患者依从性高、成本低、易于给药、无创性及安全性等优点,是大多数药物最优选的给药途径。

随着纳米医学的飞速发展,紫杉醇口服制剂的研发取得了突破性进展。其中,海和药物与大化制药合作开发的RMX3001(商品名:Liporaxel)便是典型代表。

这款基于创新的脂质自乳化药物递送技术开发的紫杉醇口服制剂,早在2016年便获得了韩国药监机构(MFDS)的上市批准,用于治疗晚期或转移性胃癌及局部复发性胃癌的二线治疗。海和药物于2017年从大化制药获得了该产品在中国大陆、台湾、香港及泰国的独家研发、生产及销售权益。

2022年9月,Liporaxel的在华上市申请得到了CDE的正式受理,进一步推动了紫杉醇口服制剂在中国的应用。而在2024年美国肿瘤学会(ASCO)年会上,海和药物公布的紫杉醇口服溶液与紫杉醇注射液在晚期胃癌二线治疗中的3期临床研究结果,更是为紫杉醇口服制剂的疗效和安全性提供了有力证据。

研究显示,紫杉醇口服溶液在无进展生存期(PFS)上不劣于注射液,且在总生存期(OS)上呈现出优效趋势。同时,口服溶液在安全性方面也表现出明显优势,尤其是在脱发、外周神经病变、乏力等方面。

紫杉醇口服制剂的研发难点在于胃肠道的特殊性和紫杉醇本身的理化性质。然而,随着纳米给药系统的出现,如聚合物胶束、纳米粒子、脂质体和纳米乳剂等,为紫杉醇口服制剂的设计提供了新的思路。本次获批的紫杉醇口服制剂便采用了脂质自乳化药物递送技术,显著提高了紫杉醇的溶解性,并确保了药物能够顺利经过胃肠道进入体循环。

此外,海和药物并未止步于胃癌的治疗。根据公司官网显示,本次获批的紫杉醇口服溶液针对HER2阴性乳腺癌的III期临床研究也正在进行,有望为更多患者带来新的治疗选择。市场观点认为,紫杉醇口服制剂的研发和应用,不仅为患者提供了更为便捷、安全的治疗方式,也为抗癌药物领域的发展注入了新的活力。

紫杉醇市场需求激增

多款制剂竞相角逐市场

全球范围内,紫杉醇市场需求持续攀升,这一增长趋势主要归因于全球人口老龄化的加剧及生活方式的变化,进而导致癌症发病率的不断上升。据预测,到2050年,全球癌症患者数量将达到3500万例,这一庞大的患者群体为紫杉醇等抗癌药物市场提供了强大的驱动力。

紫杉醇市场在全球范围内规模庞大,且持续增长。据不完全统计,2022年全球紫杉醇注射液市场规模已达约181.23亿元人民币,预计到2028年将增长至275.39亿元人民币,年均复合增长率保持在7.14%左右。中国市场作为紫杉醇市场的重要一环,其市场规模亦在不断扩大,这得益于国内癌症患者人数的增加以及医疗保险范围的拓宽。

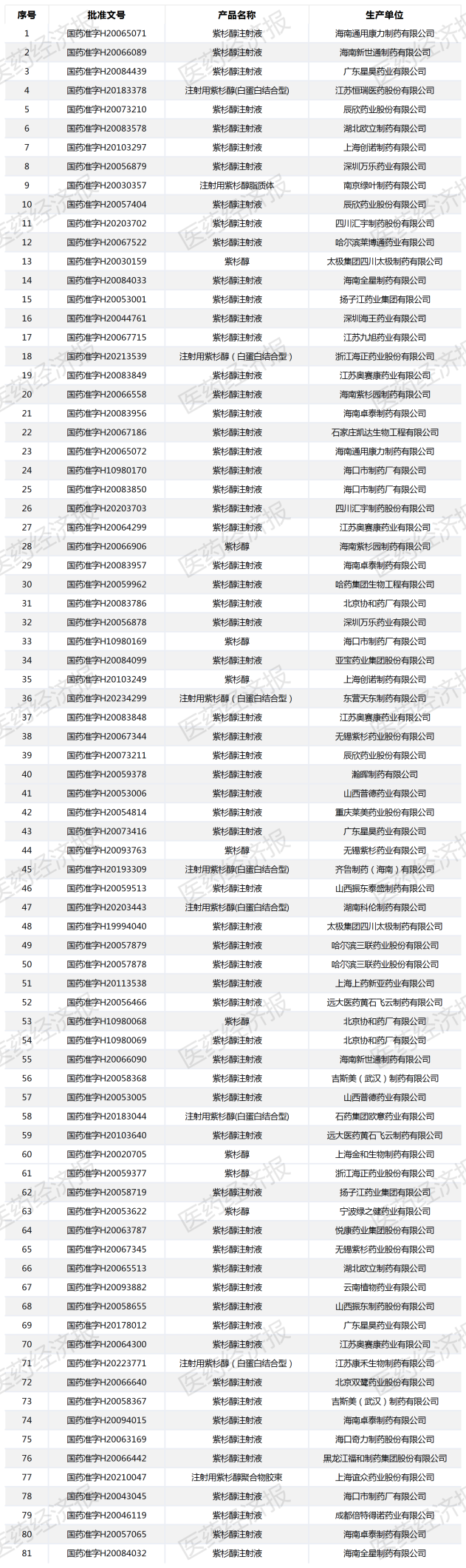

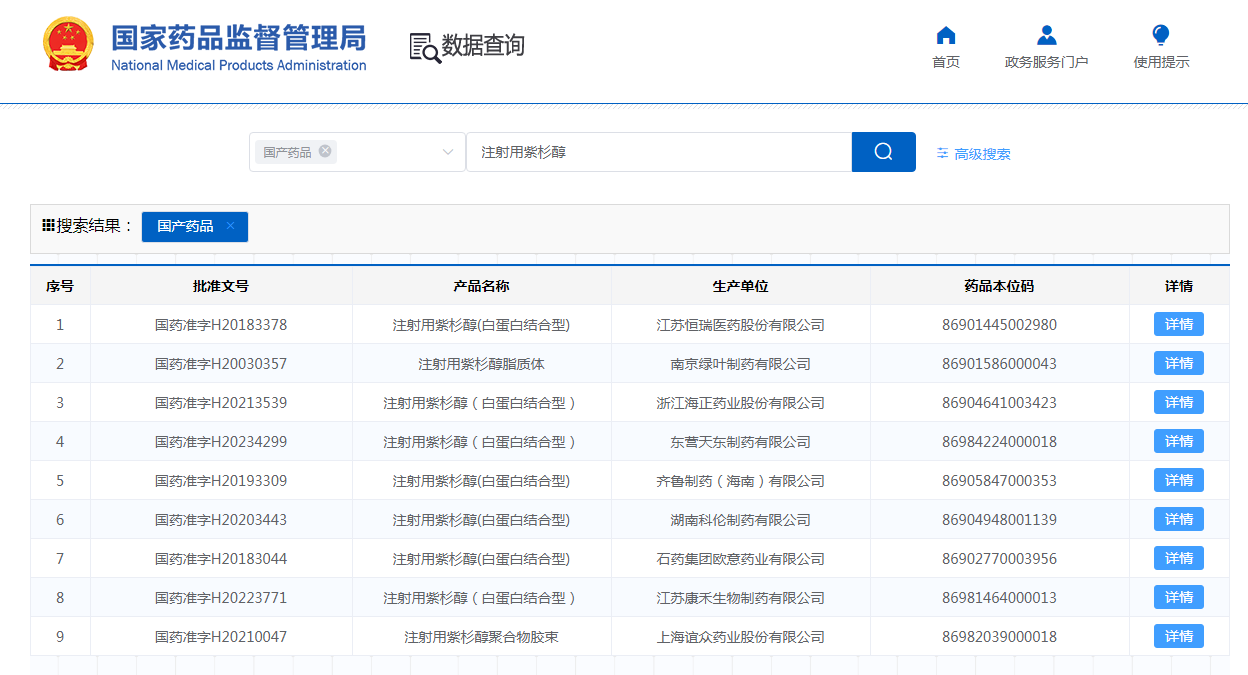

在国内,已有多款紫杉醇制剂获批上市,包括紫杉醇注射液、注射用紫杉醇脂质体、注射用紫杉醇聚合物胶束和注射用紫杉醇(白蛋白结合型)。

值得注意的是,紫杉醇制剂中,注射用紫杉醇(白蛋白结合型)除原研企业外,国内已有7家企业获批上市该剂型,并且已纳入国家医保乙类目录,成为市场主流剂型之一。

不过,注射用紫杉醇(白蛋白结合型)自被纳入国家集采以来,市场价格竞争激烈。其中,注射用紫杉醇(白蛋白结合型)100mg规格在第二批国家集采中亮相,而紫杉醇注射液则紧随其后,被纳入第五批集采。各省份医疗机构根据实际需求确定采购数量,例如广东省公立医疗机构对注射用紫杉醇(白蛋白结合型)的首年采购需求量就涵盖了五家药企,总量高达数十万盒。

集采政策的实施对紫杉醇价格产生了深远影响。以注射用紫杉醇(白蛋白结合型)为例,其在第二批国家集采中的中标价格区间为747元/支至1150元/支,相较于市场原价有了大幅降低。而在地方省份如广东省的带量采购中,价格竞争更为激烈,湖南科伦制药有限公司更是给出了每盒114.8元的最低价,降价幅度高达85.28%。同样,在第五批国家集采中,紫杉醇注射液的价格也实现了大幅下降,扬子江药业中标的16.7ml:0.1g规格价格远低于市场价。

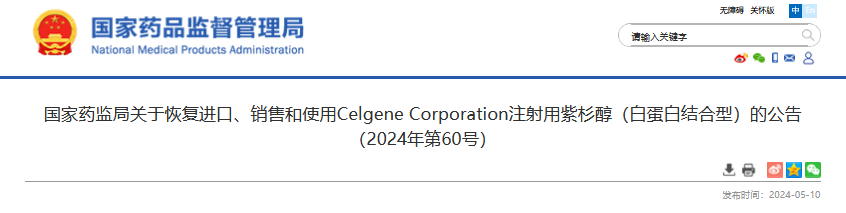

紫杉醇集采的中标企业阵容庞大,包括石药集团欧意药业、江苏恒瑞医药等国内知名企业,以及国际巨头Celgene(新基)。然而,值得注意的是,Celgene曾因生产质量问题在第二批国家集采中出局。

尽管如此,今年5月,国家药监局宣布恢复Celgene 注射用紫杉醇(白蛋白结合型)的进口、销售和使用,标志着其在经历四年禁售后重新回归中国市场。但面对已有多家企业布局的市场和新兴剂型的挑战,Celgene Corporation的回归之路无疑将充满竞争。

紫杉醇在集采中的中标价格普遍较低,这主要得益于集采的规模效应和市场竞争机制。集采不仅降低了药品价格,还促进了市场份额的重新分配。米内网数据显示,2022年在中国公立医疗机构终端,注射用紫杉醇(白蛋白结合型)的销售额超过42亿元,同比增长6.83%。而同类产品紫杉醇注射液和注射用紫杉醇脂质体的院内市场规模则在下降,这可能意味着白蛋白紫杉醇在集采后成功占据了部分市场份额。

注射用紫杉醇(白蛋白结合型)凭借其抗肿瘤作用更强、血液毒性和严重过敏反应更低以及使用前无需预处理等优势,在市场上占据了一席之地。在原研禁售后,国内市场的竞争格局发生了显著变化,石药集团和江苏恒瑞等中选企业的市场份额大幅提升。据不完全统计显示,石药集团的等级医院市场份额由2018年的16.45%上升至2023年的33.72%,江苏恒瑞的等级医院市场份额则由2018年的2.3%上升至2023年的39.38%。

同时,绿叶制药的力扑素®作为全球唯一上市的紫杉醇脂质体制剂,在制剂技术和疗效上也具有显著优势。注射用紫杉醇脂质体(力扑素®)是绿叶制药的一项创新制剂,它利用脂质体技术将难溶于水的紫杉醇包封在脂质体双分子层中。这种创新性的制剂设计既保留了紫杉醇的疗效,又显著提高了药物使用的安全性。通过EPR效应(实体瘤的高通透性和滞留效应),紫杉醇脂质体能够靶向肿瘤组织和淋巴结,减少在正常组织中的分布,从而降低毒副反应。

多年来,该产品一直是绿叶制药的支柱产品之一,曾为其贡献逾四成的销售收入。尽管在经历医保谈判降价后,短期内销售额有所下滑,但随着市场逐渐消化降价影响,其销售份额逐步回升。特别是在2023年上半年,绿叶制药整体营收增长,力扑素®的市场份额显著提升,显示出其强大的市场竞争力和患者认可度。

与此同时,上海谊众药业自主研发的注射用紫杉醇聚合物胶束(以下简称“紫杉醇胶束”)亦是国内紫杉醇市场的一大亮点。

该剂型通过独特的高分子合成技术,独创性地研发了与天然紫杉醇药物活性成分精准匹配的、具有极窄分布系数的药用辅料,并利用纳米技术形成。这种创新剂型具有极强的体内稳定性和肿瘤内药物释放的高敏感度,相较于已上市的其他紫杉醇剂型,紫杉醇胶束在临床使用剂量大幅提升的情况下具有相对更好的安全性,且用药前无需任何抗过敏预处理,无需使用特殊输液装置,临床使用便捷。

紫杉醇胶束自2021年10月在国内获批上市以来,销量不断增长。作为国内首个获批上市的注射用紫杉醇聚合物胶束,其在晚期非小细胞肺癌(NSCLC)一线治疗领域展现了显著的疗效和安全性优势。

然而,紫杉醇胶束目前尚未纳入国家医保目录,作为自费药,医院准入难度相对较大。为此,上海谊众已积极开展医保国谈的准备工作,力争尽快将紫杉醇胶束纳入国家医保体系,以减轻患者支付压力并提升产品市场准入度。

此外,紫杉醇胶束还面临着扩大适应症的临床研究,特别是针对乳腺癌的Ⅲ期临床试验和其他Ⅱ期探索性临床试验的持续开展。这些研究不仅将进一步验证紫杉醇胶束的临床疗效和安全性,也将为其在更广泛的治疗领域中的应用奠定基础。

业内人士表示,紫杉醇市场的竞争日益激烈,这主要得益于市场需求的持续增长、市场参与者的众多、技术进步的推动以及政策支持和规范等因素。在这种市场环境下,企业需要密切关注市场动态和技术发展趋势,加大技术创新和市场营销力度,以提升自身竞争力并赢得更大的市场份额。

【编辑:amanda】 国际药物制剂网 本文链接: http://www.phexcom.cn/hydt.aspx