FDA的审批通道有三个,第一个是505b1,要求新分子实体按此通道进行申报和审批;第二个是505b2,要求非新分子实体的新药申请走此通道,而第三个为505bj,是仿制药的申报通道。按FDA的官方分类,新药申请可以分为10种类型,除了1类之外,2-10类均被称为505b2。美国505b2与我国2类改良型新药的异同如下:

10类:以单独的NDA申请新适应症,但不与其他NDA相关联,类似于我国的2.4类。

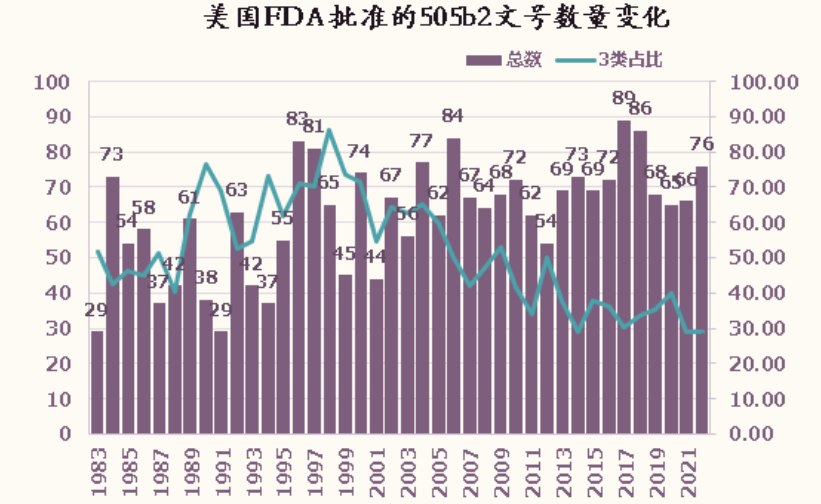

年批准数量较稳定,平均61.9个,最多一年89个,最少一年29个;

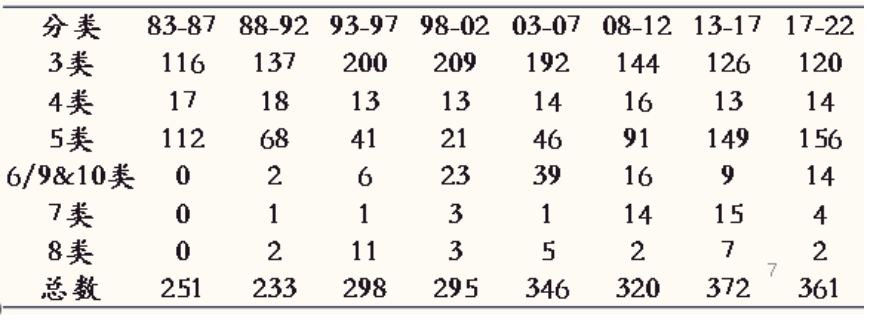

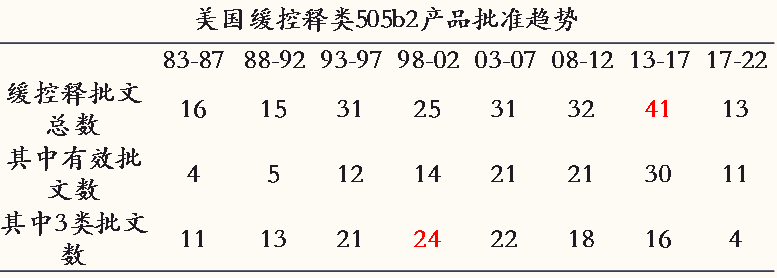

3类呈现先增后降的趋势,峰值在90年代中后期,近年来下降趋势非常明显,尤其是3类缓控释制剂;

5类有明显的先降后升的趋势,近年来上升趋势非常明显,峰值在2018年和2022年,均为39个;

6, 9或10类有明显先升后降的趋势,近年来申报活跃度明显下降;

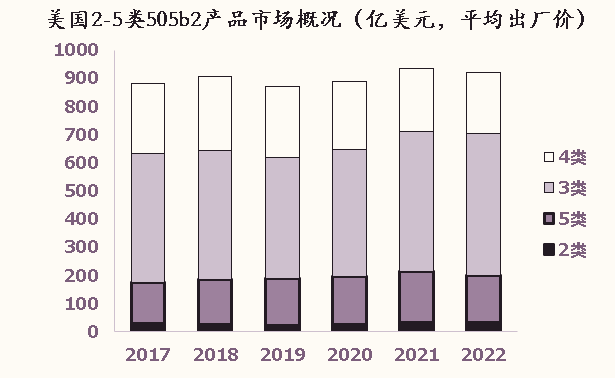

在销售额区分度较高的2-5类产品中,排名前50的产品占总销售额的72.34%,市场集中度比较高。在销售额排名前50的产品中,36个产品由该分子的原研厂家持有,9个为世界前50强制药巨头持有,只有5个产品为一般载药技术公司持有,这5个产品的销售额仅占这50个产品销售额的4.53%。销售排名50开外的产品,市场格局较为分散,每个批文的平均销售额仅为1100万美元。

由以上数据不难看出,美国505b2的销售是非常困难的,获得FDA的批准,只是拿到了市场的敲门砖,距离真正成功还有很远的距离。大部分重磅的505b2产品掌握在新分子原研公司的手中,这是因为原研公司具有得天独厚的优势:

第一、原研公司开发的505b2是为了延伸品牌树,为了增加适用人群或改善便用药捷性,如强生在利培酮片上市之后,又开发了利培酮口服液和口崩片,其临床优势是建立在新分子实体之上的,进医保比较容易;第二,是为了延长产品的生命周期而设计,可以在化合物专利到期前停止普通制剂的推广或销售,将市场强行切换到升级产品,如阿斯利康在奥美拉唑专利到期前,将奥美拉着的处方替换为埃索美拉唑;第三,原研拥有强大的品牌效应和渠道资源,学术推广能力、推广专业度也非一般载药技术公司所能及;第四,原研公司拥有最全面的药动学、药效学数据和用户反馈,能够直击痛点,找到最优的改良方案。相比原研公司开发的产品,一般载药技术公司开发的产品,其境地就比较尴尬。一是505b2产品要从头开始进行学术推广,如果没有足够的临床优势、没有足够的创意,很难引起医生的“注意”和认可,上量非常困难。况且大部分载药技术公司的推广能力有限,如果无法与原研公司或巨头达成合作,突围的概率很小,甚至都没法产生销售额;二是505b2如果没有充分的临床优势,进医保较为困难。美国很多州在更新“医保目录”时,都要进行药物经济学研究,无足够的额外临床获益或定价太高的产品,都无法获得医保报销;三是505b2会受到原研和仿制的双面夹击,处境非常艰难。如上文所述,原研拥有得天独厚的优势,而仿制药又有优先使用、优先报销和直接替代的地位,505b2产品在夹缝中生存,如果优势不凸显,将很难定位;四是美国行业专家认为,505b2产品的返款过程存在障碍,这会影响到产品的报销,进而会影响到产品的大面积使用。虽然505b2产品突围较为困难,但依然有成功突围的产品。根据笔者的总结,这些产品具有以下几个特点:1)富有创意的设计;2)技术有突破,且能形成强有力的专利保护;3)巨大的临床优势或能够填补用药欠缺;4)有足够的市场卖点。

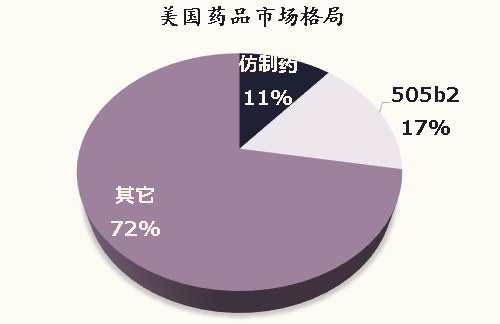

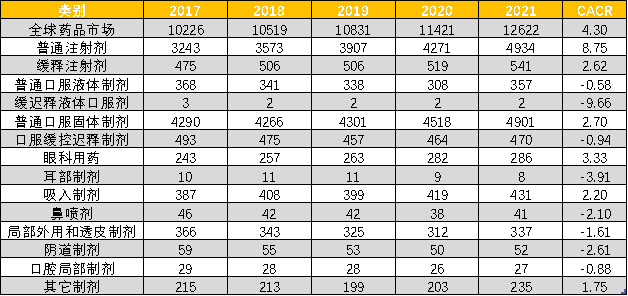

同时具备以上特点的产品是凤毛麟角,就如某制剂专家所言,是可遇而不可求。所以大家对505b2的期望,不能太高。虽然505b2有1050亿美元的市场,但70%以上的份额注定要被原研厂家控制,剩余的20%也将掌握在制药巨头的手里。一般载药技术公司能够掌握的市场蛋糕,只有10%左右。所以505b2只能视为对仿制药的一种补充,不要寄希望于通过505b2成为巨头。截止目前,还没有成功的案例,印度太阳制药虽然已经持有50多个文号,2021年的总销售额仅3.5亿美元,平均销售额为700万美元左右,很多产品的收益甚至不如仿制药。近年以来,全球载药技术市场出现了明显的转冷,大部分剂型的销售额都没有增长的趋势,部分制剂还呈现出萎缩的态势。从美国3类505b2的批准数量来看,下滑趋势也非常明显,相比巅峰时期(跨世纪几年)已经下降了40%。出现这种现象的原因,可以从以下几点进行解释:

全球常见剂型的市场变化(亿美元,平均出厂价) 第一,80年代以前,药物剂型较单一,且药物筛选技术比较初级,大量药物存在先天缺陷,为改剂型带来巨大机会,ALZA等载药公司因此而崛起,而这些技术公司的崛起又将载药技术提升到新的高度。但是近年来,随着药物筛选技术的提高和药物治疗水准的提升,原研公司在分子设计上重视一步到位,留下的改良机会并不多。不仅如此,因为研发成本的攀升,原研公司越来越重视投资回报率,越来越重视品牌延伸和生命周期延长(不断升级配方),这进一步挤压了可改良的空间;第二,很多载药技术随着载药公司的兴起而成熟,90年代呈现出百花齐放、百家争鸣的景象,ALZA、Biovail和Elan等载药技术公司都是华尔街炙手可热的宠儿,所以改剂型产品申报非常活跃。但新世纪以来,载药技术没有质的突破,老分子改来改去,改良已到了瓶颈,而新分子可改的机会又不多,产品设计遇到了瓶颈,部分载药公司为了生存,只能与原研公司合作,为其提供产品升级方案,如Biovail为GSK升级安非他酮,Alkermes为强生升级帕利哌酮;

第一,80年代以前,药物剂型较单一,且药物筛选技术比较初级,大量药物存在先天缺陷,为改剂型带来巨大机会,ALZA等载药公司因此而崛起,而这些技术公司的崛起又将载药技术提升到新的高度。但是近年来,随着药物筛选技术的提高和药物治疗水准的提升,原研公司在分子设计上重视一步到位,留下的改良机会并不多。不仅如此,因为研发成本的攀升,原研公司越来越重视投资回报率,越来越重视品牌延伸和生命周期延长(不断升级配方),这进一步挤压了可改良的空间;第二,很多载药技术随着载药公司的兴起而成熟,90年代呈现出百花齐放、百家争鸣的景象,ALZA、Biovail和Elan等载药技术公司都是华尔街炙手可热的宠儿,所以改剂型产品申报非常活跃。但新世纪以来,载药技术没有质的突破,老分子改来改去,改良已到了瓶颈,而新分子可改的机会又不多,产品设计遇到了瓶颈,部分载药公司为了生存,只能与原研公司合作,为其提供产品升级方案,如Biovail为GSK升级安非他酮,Alkermes为强生升级帕利哌酮;美国不同类型505b2批文的趋势变化

第三、常见载药技术已普遍被仿制药公司掌握,大部分505b2因仿制药的快速出现而投资回报不佳。另外,缺乏临床优势和创意的产品销售困难,不受资本青睐;第四,近年以来,新药研发的活跃度大幅提升,新药批准数量呈现出大幅上涨,新分子实体更迭加速,在新分子实体“质”的飞跃面前,绝大部分改良型产品的临床价值无法凸显;第五,2016年,美国打响了“阿片药物保卫战”,阿片药物的监管被收紧,很多曾经销售阿片药物公司受到大量的诉讼,阿片药物的改剂型迅速转冷,导致缓控释制剂的研发大幅下滑;

第三、常见载药技术已普遍被仿制药公司掌握,大部分505b2因仿制药的快速出现而投资回报不佳。另外,缺乏临床优势和创意的产品销售困难,不受资本青睐;第四,近年以来,新药研发的活跃度大幅提升,新药批准数量呈现出大幅上涨,新分子实体更迭加速,在新分子实体“质”的飞跃面前,绝大部分改良型产品的临床价值无法凸显;第五,2016年,美国打响了“阿片药物保卫战”,阿片药物的监管被收紧,很多曾经销售阿片药物公司受到大量的诉讼,阿片药物的改剂型迅速转冷,导致缓控释制剂的研发大幅下滑;

【编辑:amanda】 国际药物制剂网 本文链接: http://www.phexcom.cn/hydt.aspx