全球畅销药排行榜,一定程度上可以反映出当前热门赛道及销售额增速情况。

目前,2024年Q1全球畅销药物排行榜已出炉。值得关注的变化在于,多数畅销药如BMS/辉瑞的Eliquis、强生的Stelara、罗氏的Ocreyus增长表现不及市场预期。

业内观点认为,部分大药增速放缓,或许是由于患者已经得到适当的治疗,市场需求开始趋于稳定,导致销售增长乏力。更为重要的是,专利保护期限结束,“市场独占期”壁垒消失,仿制药/生物类似药进入市场,加剧竞争以及终端变化,都会影响全球畅销药的格局与秩序。

弱增长、负增长

市场饱和如何破局?

对于2024年全球销售额排名前20的药物来说,第一季度的销售数据已经显示出未来的趋势。

根据2024年第一季度的销售数据和增长率,四种药物在2024年有望突破百亿美元的销售额大关:Darzalex、Trikafta、Gardasil和Skyrizi。而最有可能被淘汰的药物是BMS的Revlimid。

据各家财报,Darzalex的季度销售额为26.92亿美元,增长率为19%。Trikafta的季度销售额为24.84亿美元,增长率为18%。Gardasil的季度销售额为22.49亿美元,增长率为14%。Skyrizi的季度销售额为20.08亿美元,增长率为48%。如果这些增长趋势持续下去,这四种药物有望在2024年全年实现超过百亿美元的销售额。

在销售额增长方面,Mounjaro是表现最为出色的药物,其增长率达到了218%。Mounjaro作为一种备受关注的GLP-1药物,其销售额快速增长是预料之中的。尽管增长率高达218%,Mounjaro仍有巨大的潜力未被充分挖掘。随着礼来公司对产能的持续投入,Mounjaro的销售额将继续大幅攀升。

其次是Skyrizi和Farxiga,增长率均超过40%。此外,只有Eylea、Opdivo和Revlimid的销售额出现了个位数的下降。

值得注意的是,前“药王”Humira由于专利到期,导致销售额大跌,2023年全年销售额为144.04亿美元,2024年Q1销售额为22.70亿美元,销售额同比下降36%,按此势头发展,Humira 2024年销售额很有可能跌破百亿美元大关。受BMS重组影响,2024年Q1季度Opdivo和Revlimid销售额分别下降6%和5%,但目前无专利困扰,2024年销售额破百亿美元大关不成问题。

以降幅5%的Revlimid为例,BMS的Revlimid是一种抗肿瘤和免疫调节药物,最初由新基公司研发。2019年,BMS以740亿美元的价格收购了Revlimid。

自2005年在美国上市以来,Revlimid已获得11个适应症,并在多个国家和地区上市。适应症的增加和全球市场的扩展为Revlimid注入了持续的活力。

在2021年,Revlimid的全球销售额达到了巅峰,达到了128.21亿美元。然而,由于核心专利于2019年过期,其他专利也大部分在2022年到期,导致Revlimid的销售额大幅下滑。

2022年销售额为99.78亿美元,2023年降至60.97亿美元,两年间销售额下降了52%。预计在2024年,Revlimid的销售额将继续下滑。

与此同时,诺和诺德的Wegovy有望取代Revlimid,进入全球销售额排名前20的药物榜单。根据财报数据,Wegovy在2024年第一季度实现了93.77亿丹麦克朗(约合13.57亿美元)的营收,销售额同比增长106%。诺和诺德公司对产能的保障将助力Wegovy继续快速增长,预计2024年全年销售额有望突破60亿美元。

此外,从适应症方面看,榜单中有4款为抗肿瘤药物,自身免疫性疾病药物有5款,糖尿病相关药物4款,其他领域药物共计7款。而在药物类型方面,20款药物中有10款为生物药,8款为化学药,2款为疫苗,生物药占据了半壁江山。

Zynlonta、Blenrep大降

ADC赛道火爆需“冷思考”

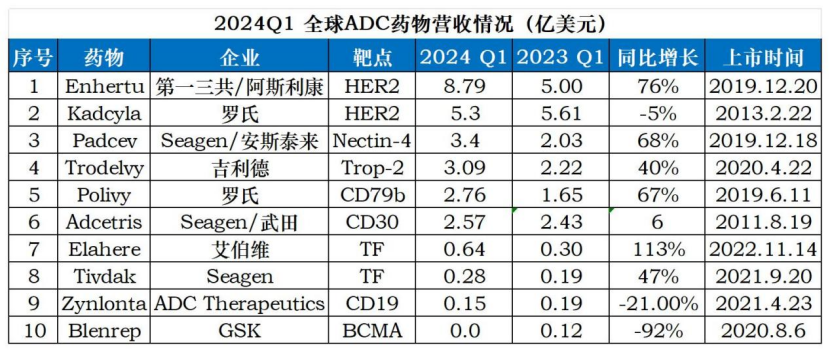

2023年,全球ADC市场规模已经突破百亿美元,当红产品DS-8201大卖近25亿美元,跻身“重磅炸弹”队列的ADC已有5款。

但仍有多款已上市3—4年的ADC药物年销仍然无法突破1亿美元,有的销售额甚至开始大降。

榜单中,不得不提降幅21%和降幅92%的两款“最差”ADC药物:ADC Therapeutics旗下的CD19 ADC新药Zynlonta、GSK开发的靶向BCMA的ADC药物Blenrep。

Zynlonta上市之后一直处于夹缝求生的状态,在同靶点CAR-T、双抗等药物的降维打击下,商业化道路十分坎坷,在上市第三年,即2023年,销售额同比2022年已经有所下降。

商业化产品的无法支撑公司的未来,ADC Therapeutics的股价也是一直下跌,曾有一段时间徘徊在1美元以下,最低为0.36美元。

2023年7月,Zynlonta一项II期临床试验报告了5级(致死)严重的呼吸相关不良事件,7名弥漫性大B细胞淋巴瘤患者接受Zynlonta治疗后死亡。这一严重不良事件导致ADCT停止了临床II期试验新患者入组。

2023年,ADCT营收0.7亿美元,同比下降67%;净亏损2.401亿美元,同比扩大54%;资产和负债状况均不理想。

而CD19是血液瘤中的明星靶点,竞争激烈。CD19-ADC上市之前,已有多款CD19靶向药上市,包括CAR-T、双抗、单抗、ADC等产品,并且适应症大多都覆盖了DLBCL。

因此,Zynlonta上市以来,业绩难有起色。上市第一年Zynlonta销售额为3400万美元,2022年销售额为7490万美元。2023年Zynlonta销售额下降8%到6910万美元。

总而言之,ADCT产品Zynlonta销售额大降的原因不仅有前期公司对市场竞争环境的错误预判,还有CD19靶向药激烈的竞争环境,以及外界对ADCT核心技术、Zynlonta安全性的质疑。

对于Blenrep,这款药物从加速获批,到确证性试验未达到主要终点,十天时间光速退市,创造有史以来加速批准药物退市速度之最。

有分析师曾预测,Blenrep在获批次年的销售额将达到3.77亿美元。但在2021年,它只卖出1.08亿美元,甚至不及分析师预测的一半;2022年的销量也有1.43亿美元,泯然于一众ADC产品中。

2022年11月,Blenrep的验证性III期试验DREAMM-3宣告失败,试验未能达到PFS的主要终点。与对照组相比,虽然Blenrep组的mPFS更长(11.2个月 VS 7个月),但不显著。Blenrep组与对照组ORR分别为41%和36%;12个月DOR率分别为76.8%和48.4%,中位DOR未达到。

15天后,GSK应FDA要求,将Blenrep撤出美国市场,该药在欧盟国家中的市场开拓,也随着2023年9月EMA拒绝给予全面批准而面临挑战。

但GSK终究没有停止Blenrep的开发——在连续两项Ⅲ期临床试验中,通过药物联用获得了明确获益,或将重新投放美国市场,并成为GSK未来展望中的重要一环。

事实上,在Blenrep缺席的两年内,复发性或难治性多发性骨髓瘤(r/r MM)的临床现状已有剧烈变化。面对BCMA靶向的CAR-T疗法或双抗等后来者,Blenrep的先发优势的赢面称不上太大。目前,已有两款靶向BCMA CAR-T产品获得FDA批准,用于治疗多发性骨髓瘤。

业界认为,ADC作为创新药最火热的赛道之一,前景广阔,成为MNC们重金押注,借机转型的选择。在热潮的背后,更需要一些冷思考:不要扎堆热门靶点,要布局新兴、前沿的泛癌种新靶点,尤其针对市场潜力更大的实体瘤适应症。起伏之间,考验的不仅是药企的底层技术,更是对市场环境的判断。

【编辑:amanda】 国际药物制剂网 本文链接: http://www.phexcom.cn/hydt.aspx