自免疾病领域是全球仅次于肿瘤的第二大用药市场,具有庞大的市场规模和增长潜力,正吸引着众多制药巨头积极扩展研发管线。

日前,两起并购交易在同一天集中于自免领域。先是自免领域巨头强生以12.5亿美元收购Numab的全资子公司Yellow Jersey Therapeutics,获得后者的核心管线IL-4R/IL-31双抗,正在开发用于治疗特应性皮炎(AD)。

值得一提的是,对Yellow Jersey Therapeutics的收购是强生本月继拿下Proteologix公司后在自免领域的第二笔重金押注。两周前,强生宣布以8.5亿美元收购专注于开发免疫介导疾病双特异性抗体的私营生物技术公司Proteologix,囊获多款针对中度至重度AD和中度至重度哮喘的双抗疗法,该交易预计将于2024年年中完成。

事实上,强生并非唯一积极布局自免领域的企业。就在强生收购Yellow Jersey Therapeutics的同一天,日本化工企业旭化成宣布拟以10.6亿美元收购瑞典生物技术公司Calliditas,以获得其核心管线用于治疗IgA肾病的Nefecon(布地奈德缓释胶囊)。

此外,渤健、Vertex等一批药企也在近期重点布局该领域。就在上周,渤健宣布以高达18亿美元的价格收购专注于严重免疫介导疾病的私营药物开发商Human Immunology Biosciences(HI-Bio);今年4月,Vertex以每股65美元、溢价近80%、总计约合49亿美元的价格收购Alpine,扩大其在肾脏和免疫系统疾病领域的布局;国内方面,天境生物、恒瑞医药、石药集团、百奥泰、康诺亚等企业通过自主研发或并购等方式,积极布局自免领域。

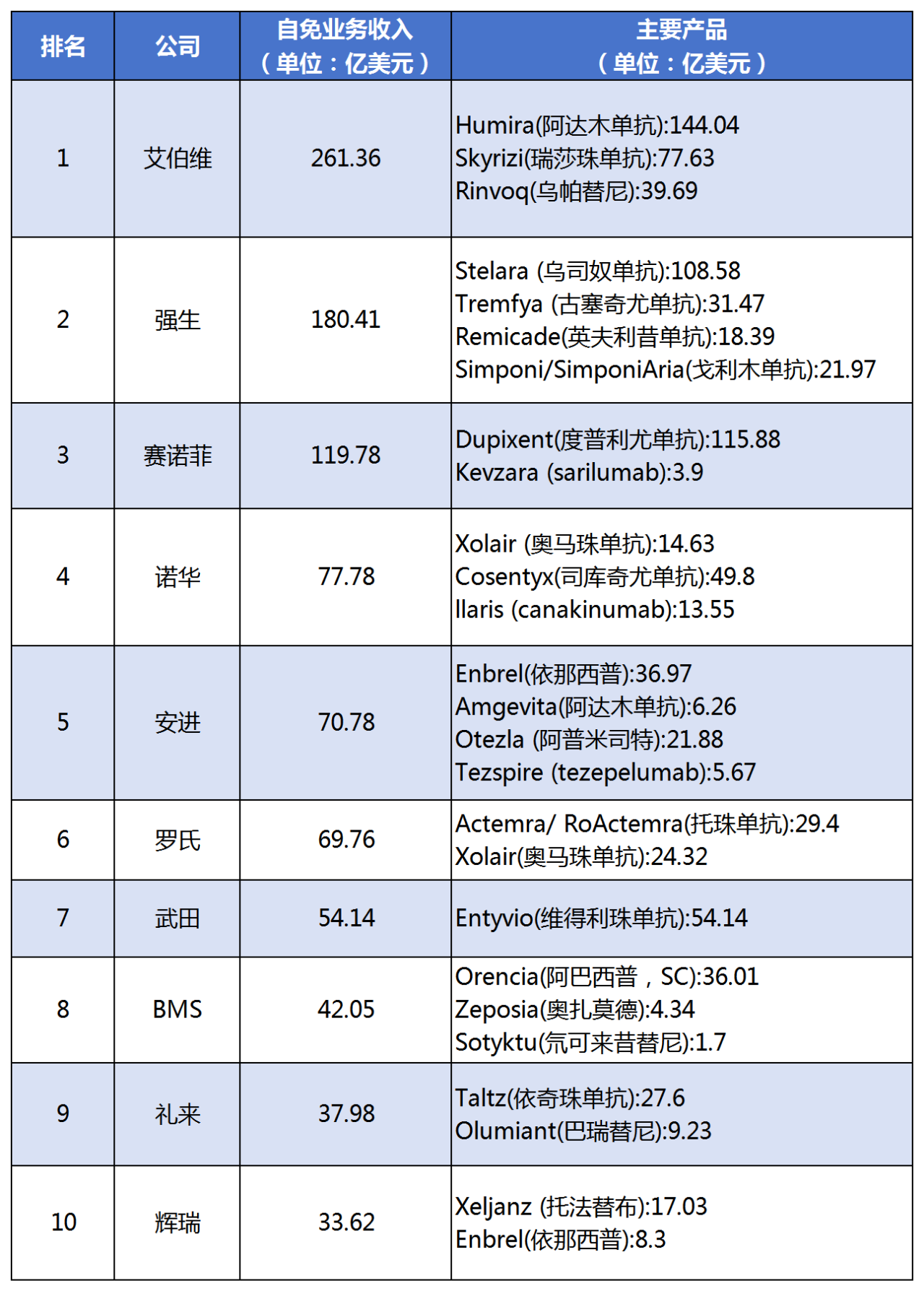

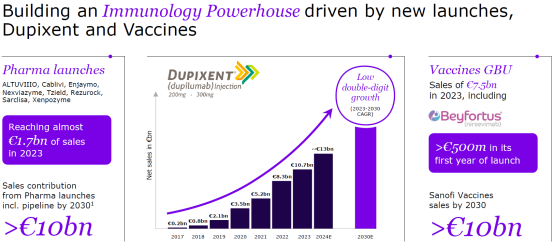

自免疾病市场的巨大潜力是吸引大型药企布局的重要原因。由于自免类疾病患者通常生存期较长,同时用药人群基数巨大,长期以来自身免疫及炎症药物全球销售额贡献位居前列。从2023 年的全球药物销售情况来看,接近一半TOP10 药企的“当家花旦”皆为自免系统用药,包括艾伯维的Humira(114.04亿美元)、强生的Stelara(108.58亿美元)、赛诺菲的Dupixent(115.88亿美元)以及诺华的Cosentyx(49.8亿美元)。

凭借千亿级的市场规模,自免领域已经诞生过蝉联“药王”宝座十年之久的修美乐,接下来还会开出哪些花朵?

特应性皮炎(Atopic dermatitis,AD)被称为皮肤科的“头号”顽疾,是一种慢性、复发性、炎症性皮肤病。在不同的年龄段,患者还常常合并过敏性鼻炎、哮喘等其他并发症。在赛诺菲、艾伯维、辉瑞竞相争逐AD赛道时,自免领域巨头强生也不甘示弱。这从强生半个月两笔收购均围绕AD赛道展开,便可见一斑。

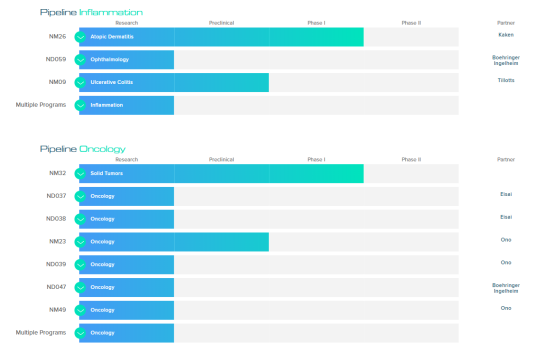

根据公开信息,强生以12.5亿美元收购Numab获得的在研药物NM26即将进入Ⅱ期临床研究,用于治疗AD,靶向IL-4Rα和IL-31。与现有治疗方法相比,NM26是一款first-in-class双抗,是使用Numab的专有MATCH™技术平台发现和设计的,可提供独特的益处。据悉,该技术平台主要围绕炎症领域和肿瘤领域,旨在推动新一代多特异性抗体候选药物的开发。

无独有偶,强生以8.5亿美元收购Proteologix公司获得的多款双抗药物,其中就包括一种靶向IL-13和TSLP的双抗PX128,该双抗即将进入针对中度至重度AD和中度至重度哮喘的I期临床开发。

Proteologix是一家专注于开发治疗免疫介导性疾病的双特异性抗体的非上市生物技术公司,总部位于加利福尼亚州。该公司的产品组合包括正计划进入I期临床开发的PX128和处于临床前开发阶段的PX130。PX128是一款靶向IL-13和TSLP的双特异性抗体,用于治疗中重度AD和中重度哮喘;PX130是一款靶向IL-13和IL-22的双特异性抗体,用于治疗中重度AD。由于AD和哮喘都是异质性疾病,不同的患者亚群存在不同的致病通路,因此靶向多条通路有望实现高水平的疗效和缓解。

强生对这两款候选药物也给予了很高的评价,认为这两款药物设计都非常方便,用药间隔时间也不长。强生在其交易公告中表示,这些新产品系列共同展示了其构建差异化互补双特异性产品组合的战略方针。除了PX128和PX130之外,此次收购还将为强生提供其他双特异性抗体项目,这些项目可应用于多种其他疾病,这将进一步增强强生创建新型双特异性项目的能力。

对于双抗药物市场前景,有业内人士表示,从理论上看,双抗相对于单抗具有肿瘤杀伤力更强、特异性更好、更能准确靶向肿瘤细胞并降低脱靶毒性等优势。不过,双抗在临床疗效、耐药性、安全性乃至商业化方面的问题还有待观察和探索,最终还是要聚焦临床价值。

目前,针对AD的创新治疗药物主要包括IL-4R单抗、JAK抑制剂等。其中,赛诺菲的Dupixent(度普利尤单抗)是一种人源化的单克隆抗体,2019年3月经美国FDA批准上市后,其销售额便快速走高。截至2019年,Dupixent全球销售额已经超过了20亿欧元,其中美国区销售额占据着超过80%的份额。2020年6月,Dupixent在国内获批上市。

赛诺菲发布的2023年财报显示,其全年营收431亿欧元,同比增长5.3%。2023年,度普利尤单抗收入再创新高,达到107.15亿欧元(约115.88亿美元),成功突破百亿美元大关。赛诺菲预计,度普利尤单抗2024年销售额将达到130亿欧元(140亿美元)。

事实上,自免业务一直是强生的优势板块,Stelara(乌司奴单抗)、Remicade(英夫利昔单抗)、Tremfya(古赛奇尤单抗)、Simponi(戈利木单抗)等产品共同推动着强生业绩增长,2023年合计为其带来180.41亿美元营收。不过,Remicade因受到生物类似药竞争影响,销售额仍在持续下跌,2023年收入仅为18.39亿美元。

2024年第一季度,强生营收保持正增长,自免业务仍是其中流砥柱之一。继8.5亿美元收购Proteologix后,不到半个月时间再斥巨资拿下Yellow Jersey Therapeutics,强生正在不断拓宽自免业务的版图,未来或将迎来更大的突破。至于双抗药物能否在市场上获得较好的商业化成绩,强生未来能否凭借双抗产品在AD赛道获得较好的业绩表现,仍需市场验证。

目前,全球自免疾病的患病率约为5%-8%,是继癌症和心血管疾病外的第三大慢性病。从患者数量来看,自免疾病患者人群庞大。相关数据显示,全球自免疾病患病人数预计5亿以上,中国主要自免疾病患者近4000万人。

根据沙利文数据预测,到2030年,全球自身免疫性疾病药物市场规模有望达到1760亿美元,2022~2030年复合年增长率为3.6%,其中中国市场规模在2030年有望达到近250亿美元,较2020年实现十倍增长,是全球自免药物的重要增量来源。国内外巨头纷纷布局这一赛道,正在撬动千亿美元市场。

当前,自免创新药在中国尚处于起步到高速发展的过渡阶段。根据弗若斯特沙利文数据,截至2020年,中国自免药物市场规模约30亿美元,国内巨大的未被满足临床需求和持续提升的确诊率,吸引了越来越多国内创新药企进入自免药物赛道,并试图凭借差异化布局潜力靶点获得的竞争优势,在国内市场占据一席之地。

值得关注的是,5月22日,渤健宣布将以11.5亿美元的预付款和最高达6.5亿美元的潜在里程碑付款收购HI-Bio公司,后者的核心管线为CD38单抗菲泽妥单抗(又称为TJ202/MOR202)和C5aR1单抗HIB210(TJ210),均开发用于治疗自免疾病。

其中,进展最快、最受关注的菲泽妥单抗正开发用于治疗原发性膜性肾病(PMN)、IgA肾病、肾移植术后抗体介导的排斥反应(AMR)等多个适应症的临床研究,且均展现出不错的潜力,并获得美国FDA多项审评认定,包括用于治疗PMN的突破性疗法认定(BTD)和孤儿药资格认定(ODD),以及用于治疗AMR治疗的ODD。

据悉,目前晚期AMR尚无疗法获批,菲泽妥单抗或有望成为首个有效疗法。而相比AMR,IgA肾病的市场规模则更大。数据显示,截至2024年,美国大约有13万名IgA患者,而按照弗若斯特沙利文报告,到2030年全球IgA肾病患者可达1016.52万人,其中过半患者或来自中国,因为中国IgA肾病发病率最高。

不过,菲泽妥单抗在中国市场“钱景”的最终归属,还有待商榷。菲泽妥单抗最初是由MorphoSys开发,天境生物在2017年从MorphoSys手中获得了菲泽妥单抗(TJ202)在大中华地区的独家开发和商业化权益。

据天境生物披露,除了菲泽妥单抗外,其还拥有HI-Bio另一核心管线HIB210(TJ210)的大中华区及韩国开发和商业化权益,并正在推进包括菲泽妥单抗及TJ210在内的自身免疫性管线开发。2022年6月,HI-Bio与MorphoSys达成参股与授权许可协议,获得了菲泽妥单抗在大中华区以外的全球其他地区所有适应症的开发和商业化权益。

尽管我国自免药物市场尚处于起步阶段,但目前已有部分药企在AD、银屑病、类风湿关节炎和系统性红斑狼疮等疾病领域,取得了初步的研发成效。其中,国内AD药物市场的竞争最为激烈。据统计,目前国内共有6款治疗AD的产品上市,另外还有超过25款在研产品,靶点分布主要集中在IL4R和JAK,其中产品进展较快的药企包括康诺亚、泽璟制药、康乃德、瑞石生物等。

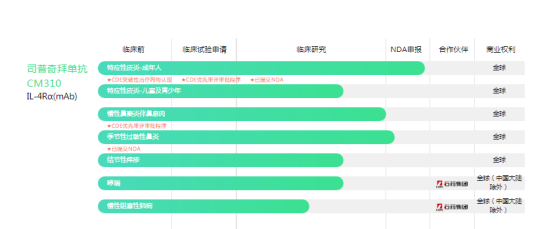

2023年12月,康诺亚开发的普奇拜单抗注射液(CM310)上市申请获得NMPA受理,适应症为用于治疗外用药控制不佳或不适合外用药治疗的成人中重度AD,是首款申报上市的国产IL-4R抗体。

另外,一项评价CM310在慢性鼻窦炎伴鼻息肉患者中的有效性和安全性的随机、双盲、安慰剂对照Ⅲ期临床研究正在开展。康诺亚已于2023年5月完成了该临床研究的患者入组,预计将于2024年就该适应症向NMPA提交NDA。

同时,康诺亚合作伙伴石药集团已就CM310在中重度哮喘治疗开展关键Ⅱ/Ⅲ期临床研究,目前正在进行患者入组工作。据悉,石药集团全资附属公司津曼特生物拥有于中国(不包括香港、澳门或台湾)开发及商业化CM310用于治疗中重度哮喘及慢性阻塞性肺疾病等呼吸道疾病的独家许可。

昔日的自免领域“王者”Humira独自撑起艾伯维十余年的市场业绩,这让错失市场红利的制药企业分外眼红。当前,自免领域愈发展现出强劲的市场增长潜力。在新一轮的发展浪潮中,大型医药企业正在积极扩展自身在自免疾病领域的研发管线,以抓住这一领域的巨大机遇,谁能成为下一个幸运儿?业界翘首以待。

【编辑:amanda】 国际药物制剂网 本文链接: http://www.phexcom.cn/hydt.aspx