2023年,随着全球市场的放开,并购交易也愈发活跃。

在资本谨慎入局的市场环境下,开源节流,如何熬过寒冬、支撑管线研发推进、迎来产品商业化的经营转折点,已成为Biotech们的经营主题。与此同时,不少MNC企业寻找新的管线/药物,以此缓解企业专利到期的业绩危机。

在此背景下,MNC除了自身的管线研发推进以外,并购也是MNC药企实现跨越式增长和迅速丰富管线品种的不二之选。这或也是推动并购浪潮的重要原因之一。

在此《医药经济报》新媒体中心不完全统计了,2023年上半年医药行业并购案例……

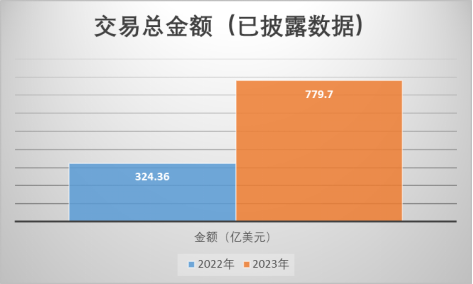

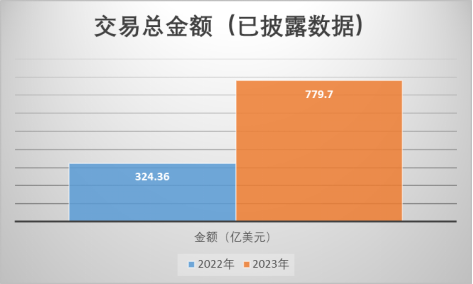

01整合步伐加快并购加速全面竞争《医药经济报》新媒体中心不完全统计了2023年上半年和2022年上半年的并购案例。从被统计数据显示,相较之下2023年上半年无论是并购案件数量或是并购总净额均明显高于2022年同期数据。

综合信息显示,2023年并购案件的已披露交易总额更是高达779.7亿美元,相较2022年同期的324.36亿美元,交易总额增长翻倍。

在这些交易当中,有几项重磅交易十分值得行业关注:

3月13日,辉瑞针对Seagen的430 亿巨额并购案件引发了市场的广泛关注。当时,辉瑞宣布将以每股229美元、共计430亿美元的价格,收购生物技术公司Seagen。按照在公告宣布前的一个交易日(3月10日)的收盘价格来看,Seagen每股价格约为172.61美元每股,交易溢价了超30%。

值得关注的是,辉瑞在2022年虽然进行了5笔并购(Arena、ReViral、Biohaven、Valenva、GBT)但总金额仅为243.175亿元。2023上半年,辉瑞虽然没有进入2022年的“大扫货”模式,但单笔交易就超越了2022年的全部交易金额的总和。

有业内观点分析,Seagen作为ADC领域公认的龙企业,辉瑞在完成收购后将使其早期肿瘤临床管道增加一倍,并实现ADC领域技术或是部分癌种产品的弯道超车。辉瑞方面也曾表示,收购交易完成后,到2030年Seagen可能会贡献100多亿美元的风险调整收入,且这笔收入在2030年以后可能会有显著增长;

4月16日,默沙东和Prometheus Biosciences共同宣布,两家公司已达成协议,默沙东将以每股200美元的价格完成对Prometheus的收购,接近翻倍的溢价收购也使总金额高达108亿美元。

Prometheus作为一家于2016年成立的Biotech公司,专精于自免性疾病领域。从管线产品来看,默沙东发起并购的主要目标就是PRA023,这是一款靶向T1LA的抗体药物,其核心适应就是克罗恩病(CD)、溃疡性肠炎(UC)、硬皮病(SSc-ILD)。

据了解,目前全球仅有7款靶点TL1A的在研产品,其中3款进入了临床阶段,分别所属辉瑞、Prometheus和安进,安进的产品尚处I期临床阶段,辉瑞和Prometheus在临床二期,但Prometheus稍微领先一步,已经在2022年底披露了二期临床结果,并有望于2023年迈进III期临床。

换而言之,持有了PRA023,默沙东即手握了一款潜在First-in-class 产品,并有望改变IBD领域的治疗格局。

6月12日,诺华宣布,已与加拿大公司Chinook Therapeutics达成协议,以35亿美元的总金额收购后者,获得2款处于临床后期的高价值慢性肾病药物。根据协议条款,诺华将以每股40美元现金收购Chinook,总价值为32亿美元;在产品达到某些监管里程碑后,Chinook还有权利额外获得每股4美元的现金,总价值为3亿美元。

收购完成后,诺华将新成立一家子公司与Chinook合并,并预计在2023年下半年完成交易。届时,诺华将获得Chinook旗下两款用于治疗lgA肾病的项目。此前,诺华砍掉了约10%的管线,核心聚焦在心血管、血液学、实体肿瘤、免疫学和神经科学。此次收购也被视为是诺华在其专注于创新药物战略下的强有力补充。

6月20日,礼来公司宣布,就收购DICE Therapeutics公司达成最终协议。礼来将以每股48美元现金收购DICE所有已发行股票(总计约24亿美元)。这一收购价较截至2023年6月16日(交易宣布前最后一个交易日)的DICE普通股30天成交量加权平均交易价溢价约40%。

据了解,此次收购正是礼来押注DICE的口服IL-17抑制剂DC-806等项目。其中,DC-806更是具备成为同类最佳的潜力。目前,糖尿病业务作为礼来现金流支柱已有较好表现,肿瘤板块阿贝西利销售额在迅猛增长,神经领域手握Donanemab这一治疗阿尔茨海默病的潜在重磅产品(III期研究已达到了主要终点)。因此,收购 DICE Therapeutics,还能帮助礼来补强其免疫领域研发能力。

02Biotech谋出路MNC寒冬进补

虽有市场声音扬言寒冬已过,但全球医药产业在2023年上半年依然难言乐观,卫材、渤健、诺华、赛诺菲、默克、吉利德、第一三共等大型药企被均被“裁员浪潮”席卷,裁撤管线消息也被频频爆出。

Biotech企业的日子更不好过,卖管线、裁员、破产消息更是不断。

2023年1月,有外媒消息报道,肾病药物生物技术公司Goldfinch Bio正在走ABCs破产程序,其官网也已经关闭;

2023年2月,红细胞先驱Rubius 在历经大裁员后宣布进行清算和解散程序;

3月27日,曾经风头无两外泌体赛道的领先企业Codiak BioSciences宣布申请破产,并将对公司资产进行出售……

更有市场观点指出,相较之下卖身于大药企对于biotech们而言已经是非常好的结局。一定程度上,能够吸引到药企真金白银的花钱收购代表着被收购企业们的未来商业前景,也代表了收购方潜在的管线发展意愿。

从收购方的角度分析,药企们似乎更偏向于有后期管线,中短期内能够实现药物获批,或是已有上市药物,处于商业化阶段的公司。在适应症方面,在呼吸健康、罕见疾病、慢病治疗、胃肠疾病以及皮肤病等领域均有涉足。

相较而言,2023的并购方向似乎更多看向了治疗手段方面的探索。Moderna、BioNTech、辉瑞以及赛诺菲都在加码布局免疫调节/治疗领域。以赛诺菲收购Provention Bio为例,看中的正是Provention旗下在2022年11月在FDA获批上市的产品Teplizumab。

据了解,Teplizumab是全球首款可以延缓1型糖尿病发展的药物,靶向T细胞表面CD3抗原的单抗,通过与效应 T 细胞表面的 CD3 结合,抑制 T 细胞对胰岛 β 细胞的攻击,从而保护胰岛 β 细胞不受破坏,以延缓或预防成人及 8 岁以上人群的临床 1 型糖尿病。临床数据显示,在中位随访的 51 个月的时间里,接受 Teplizumab 治疗的 44 名患者中有 45% 最后被诊断出患有 3 期 T1D,而接受安慰剂治疗的 32 名患者中的比例高达 72%。且 Teplizumab 治疗组患者出现疾病进展的时间约为 50 个月,而对照组则为 25 个月。这也被业内认为,免疫调节产品的出现,为糖尿病的治疗提供了新的治疗思路。

简单而言,有别于此前,大药企不断加码肿瘤领域,以及2022年重磅押注罕见病领域的“内卷”式并购,2023年的收购更加多样化。针对新型疗法的探索更多。

在过去的十多年的经验来看,并购正是大型药企实现跨越式的增长的主要来源。得益于此,Biotech在现金流短缺、经营环境艰难的市场环境下有了不一样的出路,让更多有价值的产品或治疗方式能够呈现给需要的患者群体,满足未被满足的临床价值。

寒冬还未过去,市场对于优质资产的渴望一直都在……