潮起潮落,对许多生物制药企业来说,2022年是艰难的一年,2023年的前景如何?

随着各药企2023第一季度财报的披露,营收情况相较于2022年也发生了部分变化。据统计数据显示,在一季度期间,各大MNC药企之间的产品销售业绩差别较大,有的增长率高达2000%,有的却出现37%的下滑。

其中,诺和诺德降糖药司美格鲁肽销售额为285.59亿丹麦克朗(约42.23亿美元),第一个季度已经接近去年四成,全年销售额预计将突破200亿美元。GLP-1市场十分火热,同时竞争也非常激烈,司美格鲁肽目前最大的竞争对手是礼来的Tirzepatide,今年第一季度销售额已达5.68亿美元,上市后放量速度远超度拉糖肽和司美格鲁肽。

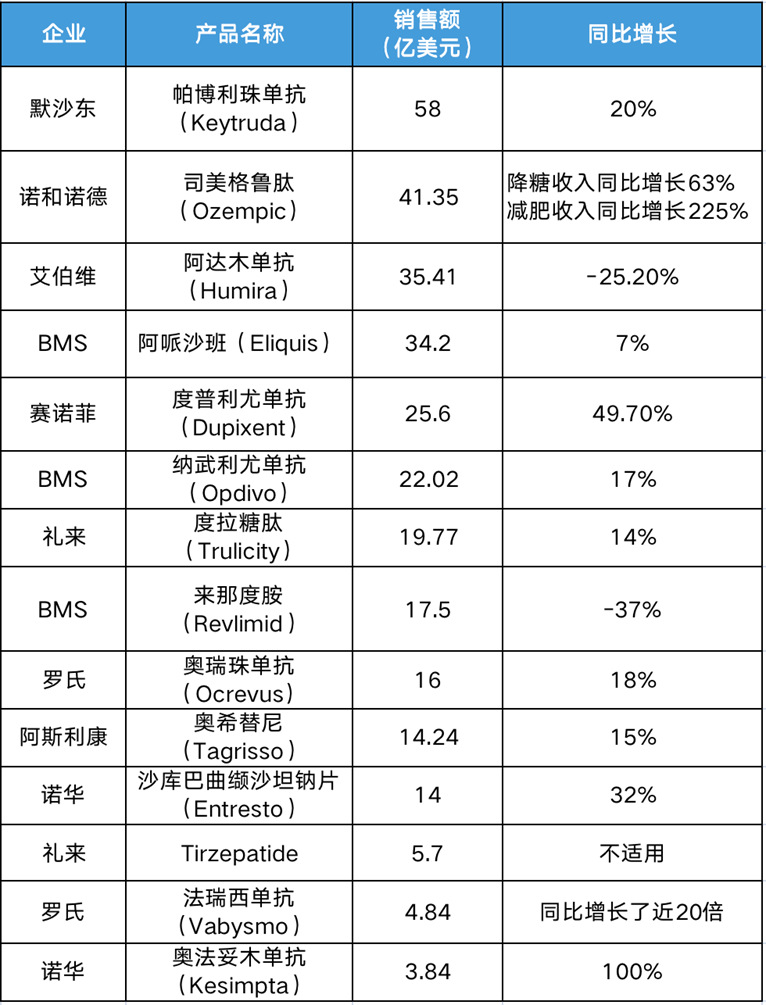

MNC部分重磅产品一季度表现

有机构预测,Tirzepatide可能将成为世界上最畅销的药物之一,销量将超过艾伯维的重磅药物修美乐。根植于永续需求,整个医药行业的天花板会随着新药研发而不断抬高,不断有巨大的增量空间被技术进步挖掘出来。

增长近20倍

销售额大超预期

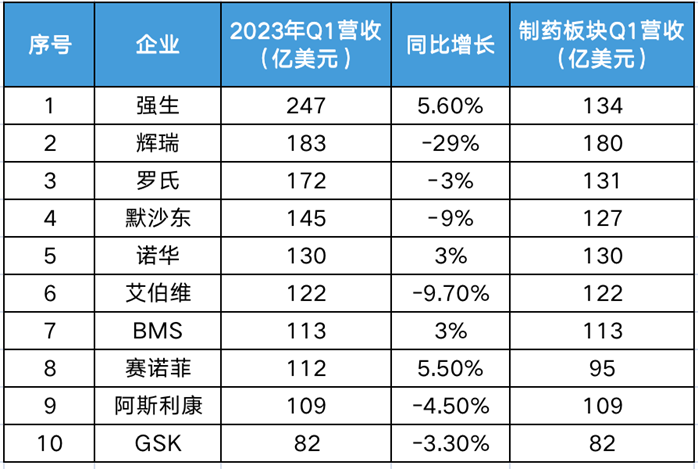

从已发布财报的公司表现来看,在新冠业务市场需求明显下降的情况下,多家拥有新冠业务的跨国药企总收入出现明显下滑,其中辉瑞和默沙东两家新冠业务巨头体现尤其明显,业绩同比下降分别为29%和9.7%。

2023年第一季度TOP10企业

目前,世卫组织宣布新冠疫情不再构成“国际关注的突发公共卫生事件”。另一方面,产业变革因之加速明显,成熟药正在“渡劫“,而创新药则显示出更好的抗疫逆势能力。

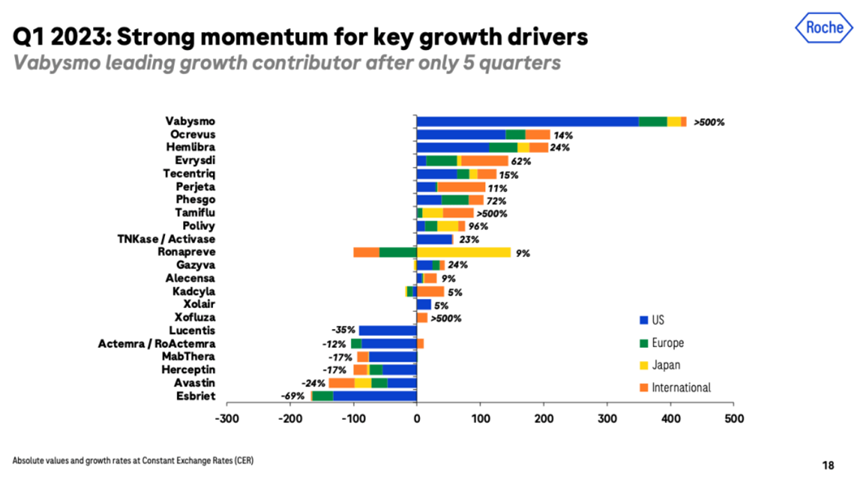

从增长率来看,罗氏的法瑞西单抗的增长尤为突出,2023 Q1 销售额已达 4.32 亿瑞士法郎 (约为4.84亿美元)。销售额相比2022年第一季度的0.21亿美元增长近20倍,跃升成为罗氏制药业务的最大增长动力。作为 2022 年 1 月才 获批上市的眼科药物,2022 年全球销售额为 5.91 亿瑞士法郎,而 2023 Q1 仅一个季度就已将近追平,增长强势。

法瑞西单抗是罗氏开发的一款VEGF-A/Ang双抗,于2022年1月获FDA批准用于治疗湿性年龄相关黄斑变性(wAMD)和糖尿病黄斑水肿(DME),商品名为Vabysmo。Vabysmo的获批具有里程碑意义,在此之前wAMD药物的用药频率为每2月1次或每3月1次,而该产品可以将用药频率降低至每4月1次。

4月11日,CDE网站显示,罗氏眼科双抗法瑞西单抗(faricimab)新适应症在华申报上市。根据临床试验登记情况,推测此次申报的适应症为视网膜静脉阻塞继发黄斑水肿(MEfRVO)。

第一季度同样大卖的还有司美格鲁肽,作为诺和诺德的当家产品司美格鲁肽再次交出了一份亮眼的成绩单,具体来看,降糖药司美格鲁肽注射液Ozempic销售额为196.40亿丹麦克朗(约29亿美元),同比增长63%;口服降糖药司美格鲁肽片Rybelsus销售额为43.56亿丹麦克朗(约6.4亿美元),同比增加111%;减肥药司美格鲁肽注射液Wegovy销售额为45.63亿丹麦克朗(约6.7亿美元),同比大涨225%。

诺和诺德表示,一季度的业绩增长主要由用于糖尿病和肥胖症治疗的创新GLP-1类药物所驱动,特别是在美国区;同时,Wegovy在美国市场的处方趋势突显了肥胖症患者尚有巨大的未被满足的医疗需求。

值得关注的是,司美格鲁肽迎来强有力挑战者。2023年第一季度,礼来GLP-1R/GIPR双靶点激动剂tirzepatide迅速放量,收获5.68亿美元的销售额,上市后放量速度一再超出预期。

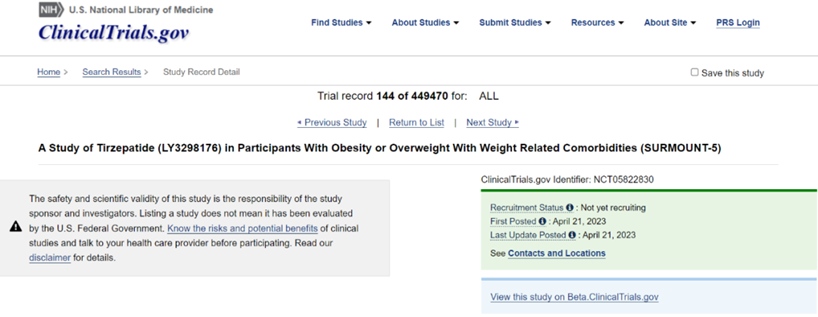

礼来日前在clinicaltrials.gov网站上登记了一项III期临床试验(SURMOUNT-5),旨在评估Tirzepatide(替尔泊肽)对比司美格鲁肽(2.4mg)用于成人肥胖或超重且伴有体重相关合并症的非2型糖尿病患者的有效性与安全性。

事实上,这是Tirzepatide减重适应症首次“头对头”司美格鲁肽的临床研究。

“GLP-1靶点可能将诞生新的药王。”业内观点认为,对于GLP-1领域而言,糖尿病适应症可以说是基本盘,而减肥适应症则是极具潜力的市场增长点;礼来和诺和诺德在糖尿病领域的竞争早已有之,随后延伸到的减肥药市场也同样战火熊熊,Tirzepatide vs 司美格鲁肽最终的试验结果,很可能将决定哪一款产品将成为这一赛道的王者。

新“药王”登场?

多款重磅药物跌落专利悬崖

“一款爆品成就一家药企,每家药企巨头背后都会有备受全球市场关注的的重磅产品。”

2022年,艾伯维的修美乐(阿达木单抗)收入高达212.37亿美元,守住“药王”宝座。自2012年以来,修美乐已连续十年问鼎全球“药王”(剔除新冠疫苗),上市至今全球累计销售额2139.2亿美元。

“打江山不易,守江山更难。”每个畅销新药的市场,都像在大草原上悠然吃草的瞪羚,随时都有强敌环伺,一旦新药专利过了保护期,这些潜在的猎手立即就会扑上来分而食之。

随着“药王”修美乐在今年专利到期,有业内人士表示,默沙东K药将成为全球最畅销的药物。Evaluate Vantage预测其在2023年将新增长近30亿美元销售额,总销售额近250亿美元。

根据艾伯维公布2023年第一季度财报显示,第一财季收入122.25亿美元,去年同期收入为135.38亿美元,同比减少9.70%。其中,核心产品修美乐受专利到期影响,全球净收入为35.41亿美元,同比下降25.2%。曾被视为修美乐潜在继任者的自免ADC药物——ABBV-154也因有效性信号不足而被终止。

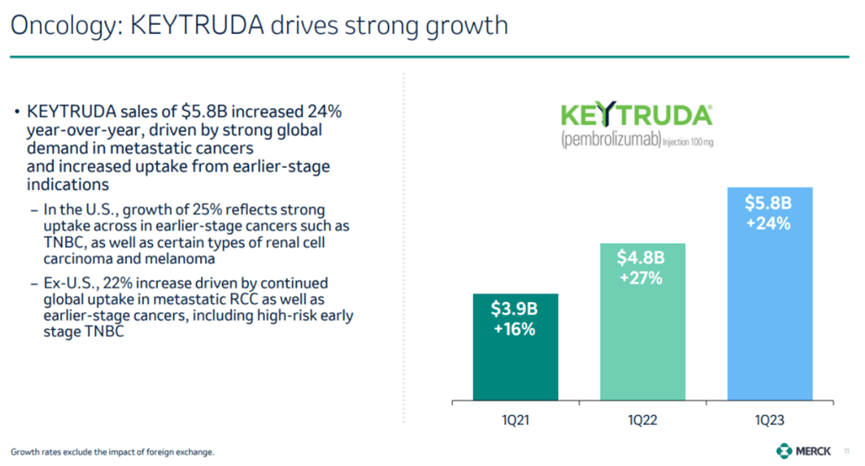

K药去年就已经以 209 亿美元直逼修美乐,今年一季度同比涨 24%,实现销售额 58 亿美元,这主要是由于全球癌症领域的强劲需求和 K 药适应症的不断向前线拓展。

受仿制药竞争影响,BMS的“摇钱树”来那度胺2023第一季度收入仅17.5亿美元,同比下降了37%。2021年,Revlimid在全球最大的抗癌药物中排名第二,销售额高达128亿美元,成为BMS收入最高的产品。随着仿制药争相出现,从2022年开始,BMS预计来那度胺此后销售额每年将下降 20 亿至 25 亿美元。

值得一提的是,2023年或是市场上多款重磅药物的专利悬崖之年,除了艾伯维,强生、武田、阿斯利康、罗氏等公司的畅销药物也将在美国面临首个仿制药或生物类似药挑战者。3月13日,Fierce Pharma发布了2023年美国专利即将到期的10款药物。

2023年专利到期的10款重磅药物

在业内看来,专利到期是一个药品完整生命周期中的关键节点,也是所有制药企业必然会面对的挑战。每年,全球都会有若干原研药品专利到期,当原研品牌药失去专利保护时,所有研发用的数据都可以被其他生产厂家使用,生产相似的药物,这就是仿制药。当大量仿制药涌入市场时,随之而来的就是原研产品利润及销售额的大幅萎缩。

【编辑:amanda】 国际药物制剂网 本文链接: http://www.phexcom.cn/hydt.aspx