随着国内生物医药的调整发展,曾经的医药创新企业不断扩产,部分领域的医药企业也加速向CDMO业务转型,CDMO赛道竞争已经日趋激烈!

在MAH制度下生产、研发、销售分离,助力了CDMO企业获得更多新药合作机会。同时,全球生物药的研发热度持续增长,相对于化学药物,生物药更为复杂的机制也影响着药物开发的速度,更促进了大分子生物药CDMO的行业发展。

一时间,大分子生物药CDMO似乎成为了医药赛道的新宠。

CDMO企业加码生物制药;部分Biotech也开始入局,以此在中国创新药的研发浪潮中发现新机,改善自身的现金流表现;少数的海外CDMO巨头也开始进入中国市场……

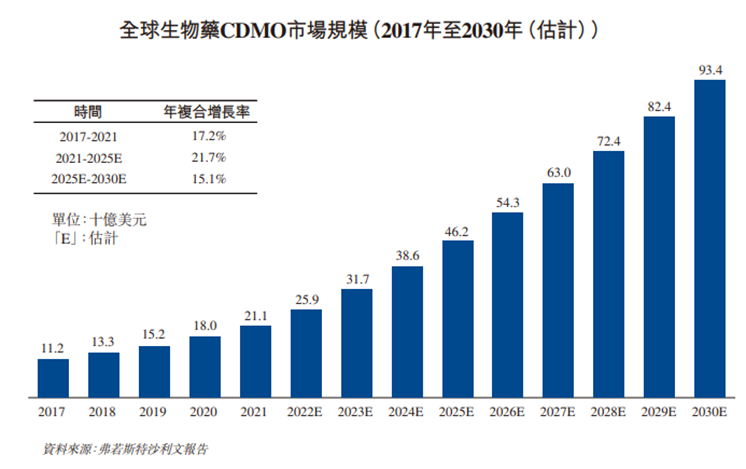

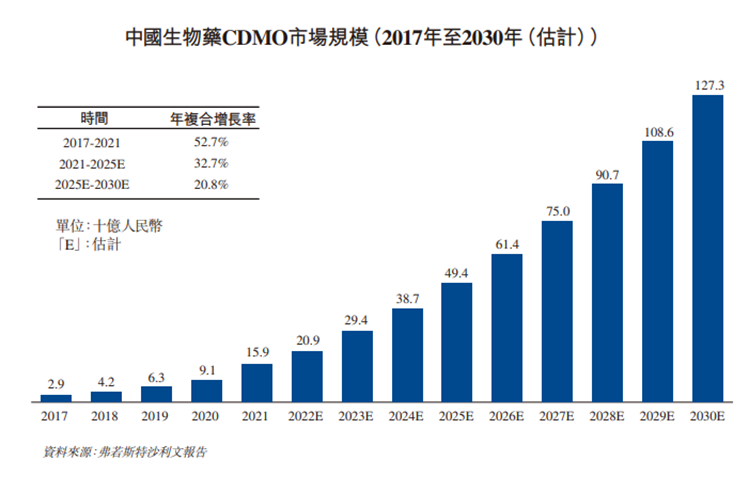

叠加政策推动,市场空间扩增持续加速。根据弗诺斯特沙利文资料显示,全球生物药CDMO市场规模将预计于2025年达到353亿美元,2030年将达到679亿美元;中国生物药CDMO市场规模预计在2025年达到373亿人民币,2030年将达到853亿人民币。

有市场观点分析认为,大分子生物药的制备多使用细胞工程、发酵工程等技术,连续性生产过程往往难以拆解,且由于生物大分子稳定性较差、转运难度高,因此,大分子CDMO公司具有高订单黏性、高壁垒的特性。

不过,市场需求不断增长,行业玩家持续加码,自建增产、并购扩张,行业企业扎堆布局大分子生物药CDMO,产能过剩的行业“暴风雨”或将加速降临。

大分子CDMO扩产忙

根据《医药经济报》新媒体中心不完全统计数据,目前我国生物药CDMO领域内的玩家主要分成两大类。

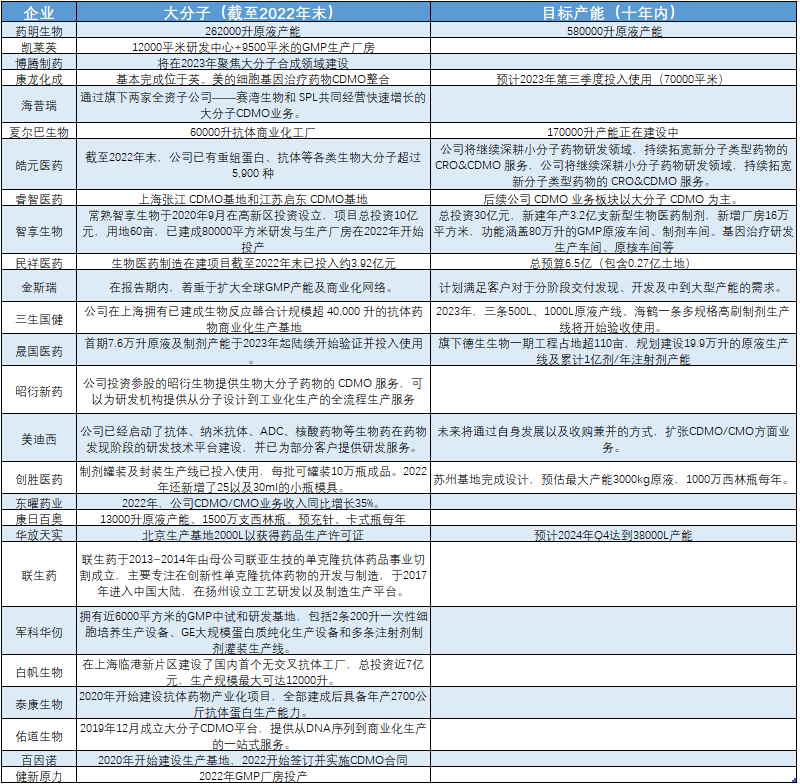

第一类主要是CDMO头部企业,如药明系(药明生物)、康龙化成、凯莱英、博腾制药等;第二类则是以药企延伸转型、跨界入局CDMO的夏尔巴生物(信达生物)、晟国医药(三生制药)、东曜药业等。

说到中国的生物药CDMO企业,不得不提到药明系旗下的药明生物。从目前公开的数据来看,药明系作为全球营收体量第二大的CDMO企业,仅次于瑞士龙沙。

药明生物近年来在全球进行了大规模的投资和产能扩建。除了中国本土外,还在爱尔兰、新加坡以及北美设有生产基地,全球已达到26.2万升。根据财报数据显示,药明生物2022年的总营收约为152.69亿元,相较2021年的约102.9亿元,同比增长接近五成。

除此之外,像凯莱英、康龙化成这样的老牌CDMO企业也纷纷进军大分子CDMO领域。

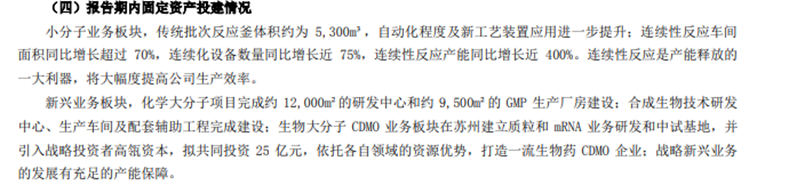

凯莱英从2018年开始新增CRO和大分子CDMO业务,目前,凯莱英已经针对大分子项目完成了12000平米的研发中心和9500平米的GMP生产厂房建设。历经发展已经能够覆盖从Pre-IND到IND再到NDA阶段的服务,从CRO到CDMO,从小分子API业务到大分子生物药业务,实现了全流程一体化服务覆盖;

康龙化成也在加快其大分子药物CDMO平台的建设,预计在项目完成后将能提供细胞株与细胞培养工艺、上下游生产工艺、制剂处方和灌装生产工艺以及分析方法的开发服务,同时提供200L到2000L规模的中试至商业化阶段的原液及制剂生产服务。在细胞与基因治疗服务方面,公司在此前并购了英国的Allergan Biologics Limited (以下简称“ABL”)。据悉,康龙化成在近期的投资者关系日曾披露,2023年ABL将会有部分CGTCDMO订单开始交付,宁波的大分子CDMO产能也将在2023年第三季度投入使用……

作为国内生物医药行业的重要成员,不少Biotech企业也充分利用滋生优势,加速CDMO领域布局。有业内观点认为,Biotech布局CDMO可以在早期企业产品商业化需求不高,利用空置产房,提高资产利用率,改善资金压力反哺研发管线开支。其中代表企业有:

三生制药独立出来的CDMO服务平台晟国医药,旗下CDMO工厂分布于上海、苏州、沈阳、广东以及意大利科莫。可服务产品包括单抗、双抗、多抗、融合蛋白、重组蛋白、中和抗体、多肽、核酸药物等;

复宏汉霖成立的安腾瑞霖(ATON),据悉,ATON成立于2022年的生物CDMO企业,业务范围从细胞株研发服务到临床和商业化服务,包括单抗、重组蛋白、融合蛋白、双抗等药物研发;

2022年5月,信达旗下独立的CDMO板块夏尔巴生物成立。根据此前披露的消息,夏尔巴生物在苏州已有总计60,000升的产能,生产线的建设标准,同时符合NMPA、FDA和EMA的GMP要求。预计2023年,商业化生产基地产能总计将达230000升,成立不到一年就已经助力了多款产品在国内外上市。

从各家公开的大分子CDMO企业公布的数据来看,药明生物的产能体量已经和其他国内同行拉开了一定的差距。因此也有业内观点提出,除了药明生物因为品牌虹吸效应一枝独秀,其他中国生物药CDMO同行因差距不明显,陷入争夺行业老二的混战中。

产能过剩或引发风暴

除了上文提到的两大主流玩家,近年来,还有一些新注册成立的企业如雨后春笋般涌现,入局角逐CDMO行业:

2019年1月,北京天广实的全资子公司华放天实成立,公司预计2024年第四季度将达到38,000升的原液产能;

2019年4月,康日百奥在苏州成立,在不到一年的时间里快速建立厂房并投入项目生产,目前产能已经达到13000升原液产能、1500万支(西林瓶、预充针、卡式瓶)每年;

2019年10月,健新原力在杭州成立。一期项目建设8条2000L生物反应器,其GMP厂房已在2022年实现投产;

2019年11月,百因诺成立,以无血清培养基业务起家,并迅速扩展到CDMO领域,2020年3月宣布在太仓建设生产基地……

此外,就连养生堂、英国泰莱集团(Tate&Lyle)这样的保健品、食品企业也希望在CDMO行业分一杯羹。养生堂在2019年末成立了大分子CDMO平台,佑道生物;英国泰莱集团旗下的量子高科成立了睿智生物。

中国生物医药真的需要这么多的CDMO产能吗?

有数据显示,2016年到2020年,中国生物医药行业市场规模从1836亿元增长到3457亿元,年均复合增长率达到17.14%。从生物药医药行业的市场规模来看,产能需求似乎在持续增长,相对的CDMO市场需求也将逐步扩大。但中国生物药CDMO的急剧增长,未来是否可能爆发产能过剩,行业对此不无担忧。

值得关注的是,中国的生物医药行业相对来说起步较晚,除去恒瑞医药、百济神州、复星医药、信达生物等头部企业外,多数的Biotech企业仍停留在管线研发阶段,中短期内难以实现产品的大规模全球商业化。因此,在一定期限内,这部分企业或许会有CRO业务或是临床试剂等业务需求,但难有商业化生产的大规模产能需求,这一情况很可能与急剧扩张的CDMO产能不相匹配。

另一方面,从当前国产生物CDMO布局来看,大部分企业的生产基地仍集中分布在国内。这也意味着主要瞄准的是大中华地区的Biotech企业。但有市场声音指出,中国的Biotech企业很多都怀揣着像Biopharma转型的梦想,一些企业甚至在产品获批还有一定距离时,便早早开始建立自身的商业化生产设施。

因此,即便Biotech实现了产品获批,但在商业化生产上也未必需要依靠CDMO产能。事实上,一些Biotech企业,利用闲置的产能设施入局生物药CDMO的案例便是最好的体现。

不过,这并不意味着国内的生物药CDMO企业就没有机会。随着生物药市场的竞争压力逐渐增大,部分Biotech企业开始短期内放弃向Biopharma转型的梦想,出售闲置厂房“自我造血”、裁撤商业化团队,转向精细化经营道路,将有限的资源专注于管线研发上;当Biotech研发创新的热度开始回归理性,行业洗牌也将向CDMO进一步传导。

【编辑:amanda】 国际药物制剂网 本文链接: http://www.phexcom.cn/hydt.aspx