一方面,国内药企研发投入持续增加,快速提升了国产创新药的IND数量,为本土新药“出海”提供了大量候选药物。另一方面,受带量采购、医保谈判、研发同质化等因素影响,国内创新药竞争格局逐步内卷,进一步催化国内药企走向国际市场。

两股合力促使中国新药“出海”不断升温,那么当前又呈现哪些特点?为此,本报研究策划中心梳理了今年以来的新动态(包括License-out交易、国外获批上市/临床、国外申报进展、国外临床试验进展),并对其进行分析。

据不完全统计,截至2022年8月8日(下同),本报研究策划中心共收集到200余条国内新药今年“出海”的新动态,涉及67家企业的99个药品。

抗肿瘤药占七成

从治疗领域看,抗肿瘤药是最热门的“出海”品种,在纳入分析的药品中占比近七成(66%)。这一方面反映国内药企在抗肿瘤药研发上的实力;另一方面也显示出,面对国内市场的激烈竞争,企业力求向海外市场寻求增量,这从99个药品中PD-1单抗、ADC药物居多可见一斑。

截至目前,国内已获批上市14款PD-1/L1单抗、1款PD-1+CTLA-4双抗,其中PD-1单抗10款(8款国产、2款进口)、PD-L1单抗4款(2款国产、2款进口)、PD-1+CTLA-4双抗1款(国产)。5款国产PD1/L1单抗以及国内首款PD-1/CTLA-4双抗首次拿到医保谈判入场券。此外,PD-1国产“四小龙”(卡瑞利珠单抗、信迪利单抗、特瑞普利单抗、替雷利珠单抗)共12项适应症医保待谈;仅7月19日获批上市的普特利单抗(乐普生物)无法参与今年的医保谈判。届时,PD-1/L1价格战将再度打响。

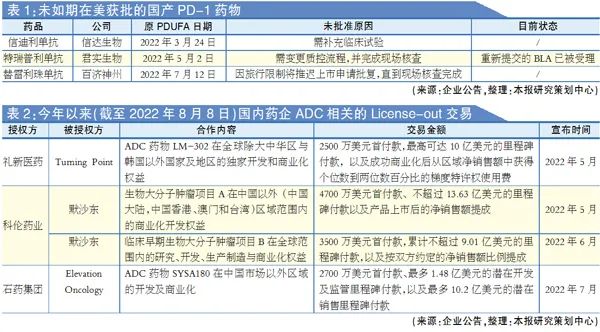

国内的激烈竞争,使得闯关有强大支付能力的美国市场成为不少企业的选择。据不完全统计,今年以来,有9个国产PD-1/L1药物发布了“走出去”的新动态,主要集中于国外申报进展与国外临床试验进展。而随着信迪利单抗、特瑞普利单抗与替雷利珠单抗陆续因故未能如期在美国获批,国产PD-1“出海”陷入困局。

不过,阴霾之中仍存光亮。君实生物已向FDA重新提交特瑞普利单抗的上市申请,该药新的目标审评日期定为2022年12月23日。此外,今年5月恒瑞发布公告称,卡瑞利珠单抗组合疗法肝癌国际多中心Ⅲ期临床达到主要终点,计划向美国FDA递交新药上市的沟通交流申请。

与PD-1单抗不同的是,ADC药物的“出海”新动态主要集中于License-out交易。今年以来,ADC药物“出海潮”已渐起波澜,科伦药业、石药集团与礼新医药均达成了相关授权交易。尤其是科伦药业,其控股子公司科伦博泰与默沙东在两个多月的时间里先后达成2项交易。这两项交易所涉及的具体研发项目并未披露,业内根据相关研发线信息推测分别为科伦药业靶向TROP2与Claudin18.2的ADC药物。

继PD-1/L1药物之后,ADC药物引领了国内第二波创新药浪潮,但也引发了对其靶点布局扎堆的担忧(如集中于HER2、EGFR、TROP2、Claudin18.2、c-Met等)。目前,国内已有5款ADC药物获批上市,处于Ⅲ期阶段的ADC候选药物多达13种,预计国内在2~3年内将迎来ADC药物的爆发期。

初创企业更多参与

从“出海”药企的构成来看,创新药企是绝对主力。纳入本文分析的67家企业中,大型药企仅有恒瑞医药、石药集团、绿叶制药、科伦药业等,而创新药企不仅有像百济神州、信达生物、君实生物这样的头部企业,还有很多尚未进入商业化阶段的初创企业。

事实上,新兴生物制药企业已经成为国内药品研发最主要的力量。IQVIA近日发布的一份报告显示,在中国,新兴生物制药企业(EBP,其定义为年销售收入少于5亿美元且年研发投入少于2亿美元的生物制药企业)参与了83%的新药开发活动,远超其他主要医药市场。在欧洲,EBP公司参与47%的药物开发活动;在美国,近2/3的研发活动与EBP企业相关;而在日本,EBP企业对研发线的贡献度仅22%。

不过,目前大部分创新药企的产品尚处早期临床阶段,发布的“出海”新动态多集中于国外获批临床、国外临床进展(如完成首例患者给药或临床入组)、国外申报进展(如获得孤儿药资格认定)等类型,距离商业化阶段还有较长距离。

License-out交易活跃

近年来,我国药企License-out交易日趋活跃,相关数据显示,2016-2021年License-out交易数量逐年走高。今年以来,热度依旧。据不完全统计,已有16家企业达成了相关授权交易,涉及项目包括ADC药物、PD-1单抗、CAR-T疗法等。

尤其值得一提的是生物类似药的海外授权。复宏汉霖与华东医药均有斩获,尤其是前者,大有引领生物类似药“出海”之势,今年上半年已相继达成4笔交易,涉及阿达木单抗、利妥昔单抗、曲妥珠单抗、贝伐珠单抗、帕妥珠单抗与地舒单抗6款产品。

有观点认为,未来一段时间内,License-out将是“出海”的主流模式。因为与自主“出海”相比,Licenseout具备不少优势:通过与海外药企合作,既能在研发端实现优势互补、降低新药研发风险,又能在销售端借助国际药企的销售网络,使国产创新药更快地打入国际市场,获得丰厚的现金流回报。

而仍需强调的是,License-out交易门槛不低。据悉,国外企业在遴选产品时,通常需要合作产品进入临床Ⅱ期,海外当地的试验数据也不可或缺。

曲折前行花开有时

一边是国内新药“出海”势头正盛,另一边则是信迪利单抗与索凡替尼的上市申请相继被FDA拒绝。目前创新药“出海”还处于探索阶段,目标国家的药研进展及监管审批要求的变化等,对国内药企提出了更高要求,包括临床试验设计能力、国内外临床试验推进能力,以及与监管方的沟通能力等。

以FDA为例,其主张进行国际多中心临床试验(MRCT)。但在特定情况下,FDA也接受纯外国数据,比如临床试验设计和数据适用于美国人群和美国临床实践、研究由具有公认能力的临床研究者进行、临床数据具有可靠性等。总结此前创新药“出海”所面临的困境,企业对策的关键点在于:

1. 提前考虑标准疗法的变化;

2. 严格依照FDA规定的申请流程、临床试验条件、数据要求开展工作;

3. 与FDA事先进行充分沟通、谈判;

4.特定情况下可以考虑灵活的监管政策。

当然,本土创新药闯关美国并非全是坏消息。今年以来,已有传奇生物的西达基奥仑赛(cilta-cel)与天济医药的本维莫德获得FDA批准。前者是全球第二款获批上市的BCMA靶向CAR-T疗法,目前强生负责该产品在国外的开发和商业化;后者是首个我国先批准上市之后才在美国获批的创新药,也是FDA批准的首个不含类固醇的银屑病外用药,目前由Dermavant负责该药在中国境外的开发。

从业绩看,“出海”佼佼者百济神州虽然仍处于持续亏损中,但泽布替尼美国市场快速放量的助力下,其商业化推进渐入佳境。2022年半年报显示,泽布替尼2022年上半年实现全球销售额15.77亿元,同比大增263.1%;尤其在美国市场,上半年销售额达到10.57亿元,同比增长504.2%。

结语<<<

对于国内创新药企而言,“出海”不仅是检验药物研发实力的试金石,也是其在高强度研发投入下保持生存能力的必经之路。

除了百济神州,绿叶制药、恒瑞医药、康方生物、复宏汉霖等“走出去”的力度也相当大。随着各类创新药企业在探索中坚持前行,尤其在先锋企业的带领之下,创新药“出海”开花结果将进一步提速。

【编辑:amanda】 国际药物制剂网 本文链接: http://www.phexcom.cn/hydt.aspx