5月5日,昆药集团披露停牌公告,引发资本市场诸多猜测。

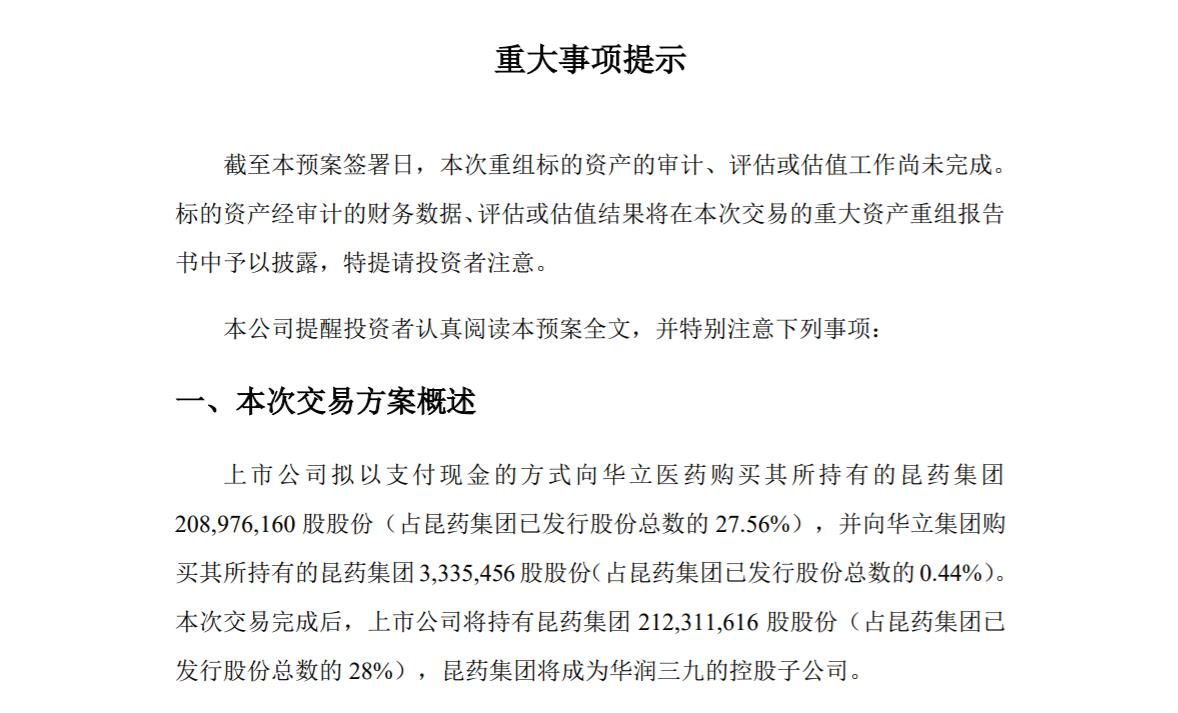

三日后,5月8日晚,华润系旗下上市公司华润三九对外披露重组预案显示,公司拟合计斥资29.02亿元购买昆药集团28%股份,昆药集团的控股股东将由华立集团变更为华润三九。交易完成后,昆药集团将成为上市公司的控股子公司。

对于资本市场而言,由于华润三九和昆药集团均属于A股上市公司,“A吃A”的并购重组引发了大量投资者关注,这也意味着,“华立系”资本将退出昆药集团的历史舞台。

对于医药市场而言,影响则更为深远。

众所周知,华润三九和昆药集团在“血塞通”相关产品领域占据着绝对的市场地位,尤其软胶囊剂型,犹如“可口可乐”和“百事可乐”,唯二的竞争对手近年来在细分领域肉搏不断。

随着“三医联动”改革持续深化,集采推进常态化,以及DRG/DIP试点推进,医保控费政策深入,辅助用药、临床限用、集中招采等政策连锁反应,让中医药市场经受着前所未有的考验。

2021年之后,湖北、广东、山东等地陆续牵头落地中成药集采工作,以血塞通/血栓通为代表的中药大品种,注射液、冻干粉、滴丸、片剂、软胶囊等众多剂型品规,院内市场正在加速走向价格“雪崩”。

细分领域下行趋势清晰可见,残酷的竞争永远没有避风港。

中成药集采重压之下,面对未来愈发激烈的市场冲击,院内、院外终端洗牌,与其恶性竞争,不如抱团取暖,华润三九和昆药集团正在“用脚投票”。

而本次甩手的控股股东华立集团,无论是做仪器仪表出身的汪力成,还是现在“二代接班人”的汪思洋,过去在医药领域获得的成功,如今烟消云散。

二十年河东二十年河西

中药上游产业链争夺战

作为本次交易的主角,昆药集团背后隐现的“华立系”,曾经是中医药产业野蛮生长时代的获益者。

华立集团创立于1970年,起初只是余杭镇生产竹器、雨伞、笔管扫帚三个手工业合作社合并而成,名为“余杭镇竹器雨具厂”,之后转为生产单相电度表并更名为“余杭仪表厂”。

上世纪90年代,华立集团通过收购“重庆川仪”股权以借壳方式跻身证券市场,并将公司名称更名为“华立控股”,这一切的幕后推手,就是汪力成。

传统的中医药市场,创新程度不高,更多体现的是农副产品的属性。由于中国是世界上青蒿素原料最大的来源地,80%的青蒿素原料均出自中国,用资本实现卡位,占据上游的种植资源,就等于掐住了产业链的“咽喉”。

2000年,汪力成决定进入这一潜力巨大,当时却少人问津的青蒿素领域。华立集团做的第一件事便是拿下青蒿种植资源,随后成立青蒿研究所加强青蒿的管理与人工种植开发及利用。

在完成的上游“跑马圈地”之后,擅长资本运作的汪力成通过收购或者参控股青蒿素提取制药厂、经销商等公司,进一步延伸产业版图;2002年9月,华立集团动用近1.7亿元现金,将昆明制药(昆药集团前身)前三大股东云药集团、红塔投资和科耀投资的法人股股权收入囊中;2004年,华立集团最终拿下昆明制药29%的股权,成为第一大股东。

2015年屠呦呦获得诺贝尔奖,引得A股市场蠢蠢欲动。对于熟捻资本运作的汪力成来说,无疑是发现了一个做大昆药集团的良机。2016年9月,昆药集团与中医科学院中药研究所签订《双氢青蒿素片新适应症-红斑狼疮项目转让合同书》,上市公司出资7000万元,购买其所持有的屠呦呦团队开发的双氢青蒿素片新适应症-红斑狼疮研发项目临床前研究所取得的相关专利及临床批件。

可以看出,过去的二十年里,打通青蒿素上下游,汪力成的成功与昆药集团是紧紧捆绑在一起的。企业发展春风得意,也让汪力成开始将自己的儿子推到台前。作为自己一手打造的成功作品,昆药集团无疑是最适合的舞台。

2016年3月,年仅29岁的汪思洋接管昆药集团,任董事长。

然而,“二十年河东二十年河西”,自2015年开始,面对整个中国医药行业的结构性转变,监管力度逐步趋严,中药市场控制上游就可以“躺赢”的好日子开始显现隐忧,野蛮生长的日子一去不返。

随着《关于深化审评审批制度改革鼓励药品医疗器械创新的意见》发布,为进一步加强注射剂的安全性、有效性监管,无论是上市后再评价,还是全流程监管、飞检,药品监管力度都在全面加强。

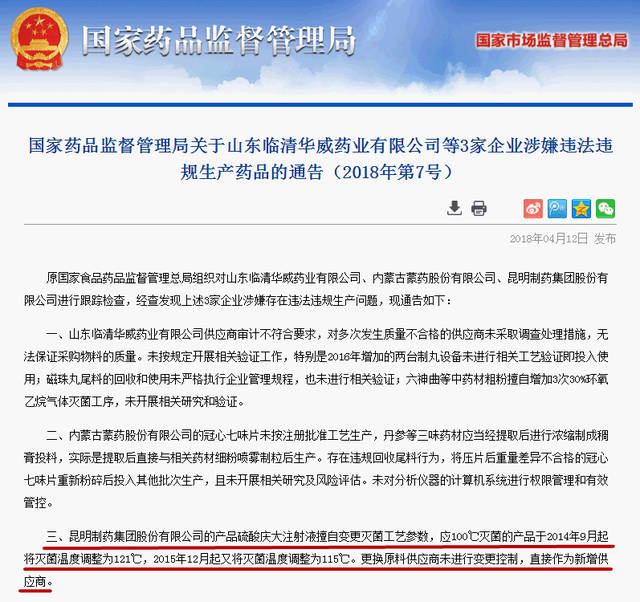

2018年4月,国家药品监督管理局发布《关于山东临清华威药业有限公司等3家企业涉嫌违法违规生产药品的通告(2018年第7号)》,昆药集团因擅自变更注射剂生产工艺参数“榜上有名”,GMP证书也被收回。

注射剂龙头企业在注射剂生产中发生质量控制管理问题,引发行业一片哗然。这对于刚刚接手昆药集团两年的汪思洋而言,无疑是沉重一击。

更为严峻的是,自 2017 年下半年起,各省陆续出台重点监控药品相关文件,抗生素、注射液尤其是中药注射液、辅助性药品等成为重点监控的对象,各药企中药注射剂业务板块业绩均出现大幅下滑。

事实上,自2015年以来,注射用血塞通先后30多次被四川、江苏、河南、青海、山东等多个省份列入重点监控药品;医保控费、加强用药安全等政策出台,产业风云骤变,即使是汪思洋也无法力挽狂澜。

随之而来,昆药集团两大拳头中药注射剂产品销量分别出现销量下滑或增速放缓。注射用血塞通2018年销量为6827.69万支,较2016年减少856.68万支,天麻素注射液基本保持增长,但年复合增长率不到8%,与以往不可同日而语。

同时,面对中成药集采趋于落地,近年来,昆药集团正在努力寻求转型路径,院外市场起色明显。然而,作为董事长的汪思洋,已经亲手将自己父亲过去20年打下的江山拱手送人。

觊觎三七道地资源

华润三九踏平产业链?

与华立集团自上而下打通产业链类似,“云三七”作为道地药材,争夺产业链话语权,华润三九也在模仿曾经的市场“成功者”。上一次出手,还要追溯到五年之前。

彼时,华润三九正力图进一步挖掘心脑血管板块的潜力,然而,由于当时的产品管线以注射剂为主,补充口服剂型的产品就成为了公司头等大事。

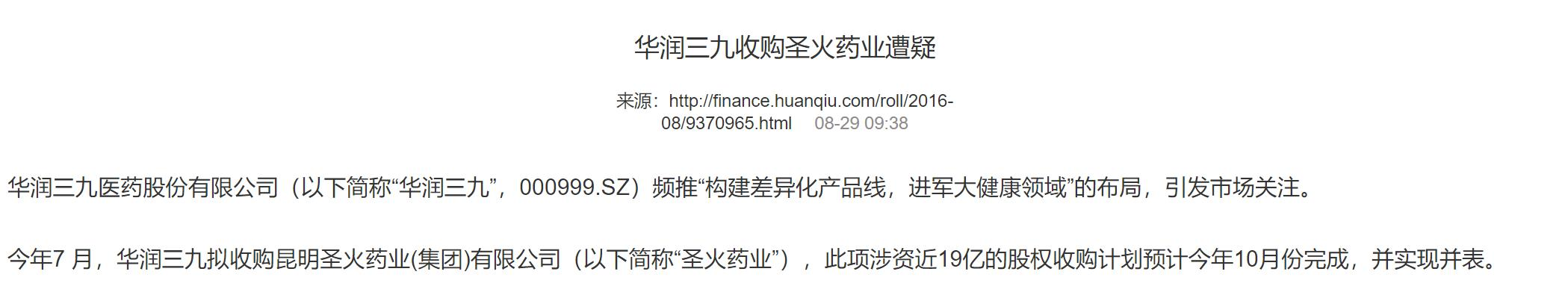

2016年7月27日,华润三九发布公告,拟收购蓝氏国际医药投资有限公司等6家公司持有的圣火药业100%股权,价款共计18.9亿元。

圣火药业与昆药集团一样,也是云南本地以生产、销售口服心脑血管药物为主的企业,在慢病管理方面有一定基础,主要产品包括血塞通软胶囊和黄藤素软胶囊,是昆药集团在三七产业链的竞争对手。

这一次“国资”收购,对于刚刚经历美股退市的圣火药业而言,无疑是一个难以抵挡的诱惑。同时,对于华润三九来说,“收购圣火药业,切入三七产业链,进一步开发大健康慢病系列产品。”初衷美好,目的明确,逻辑严谨。

然而,这一行为彼时却引发了巨大的争议和质疑。

一方面,收购公告显示,圣火药业2015年收入和营业净利润分别为4.65亿元、9753万元,但是其当年经营现金流净额只有753万元,远远少于净利润值。彼时,资本市场“高溢价收购”的声音此起彼伏。

另一方面,圣火药业在纳入华润三九合并报表范围之后,2016~2019年华润三九的年报均未披露圣火药业的经营状况。直到2020年,华润三九年报才简单披露了圣火药业的经营数据:收入和净利润分别为6.13亿元、1.81亿元,相比2015年增速分别为31.83%、84.69%,缓慢的收入增长没有能够让投资者满意。

历史车轮滚滚向前,中成药领域最大的市场考验却已经开始酝酿。2020年7月,国家医疗保障局有关司室召开座谈会,就生物制品(含胰岛素)和中成药集中采购工作听取专家意见和建议。

随后9月份,《国家医疗保障局对十三届全国人大三次会议第5936号建议的答复》发布,国家医保局表示,将进一步研究并探索对未过评药品及目前尚无一致性评价标准的药品,如生物制品和中成药等开展集中带量采购工作。

起初,对于“中成药集采”的进展,全行业都抱有较为乐观的预期。一方面,化学药领域经过几轮的国家集采,让医药市场看到了价格战的激烈血拼,但是中成药配伍、炮制复杂,原材料质量难统一等特殊性,市场认为“中成药集采”不会很快落地;另一方面,虽然青海省、浙江金华、河南濮阳等地不断尝试中成药集采,而对于中成药最具特色的“独家品种”,采购规则往往较为温和。

不过,2021年年底的“湖北19省中成药联盟集采”让行业倒吸了一口凉气。

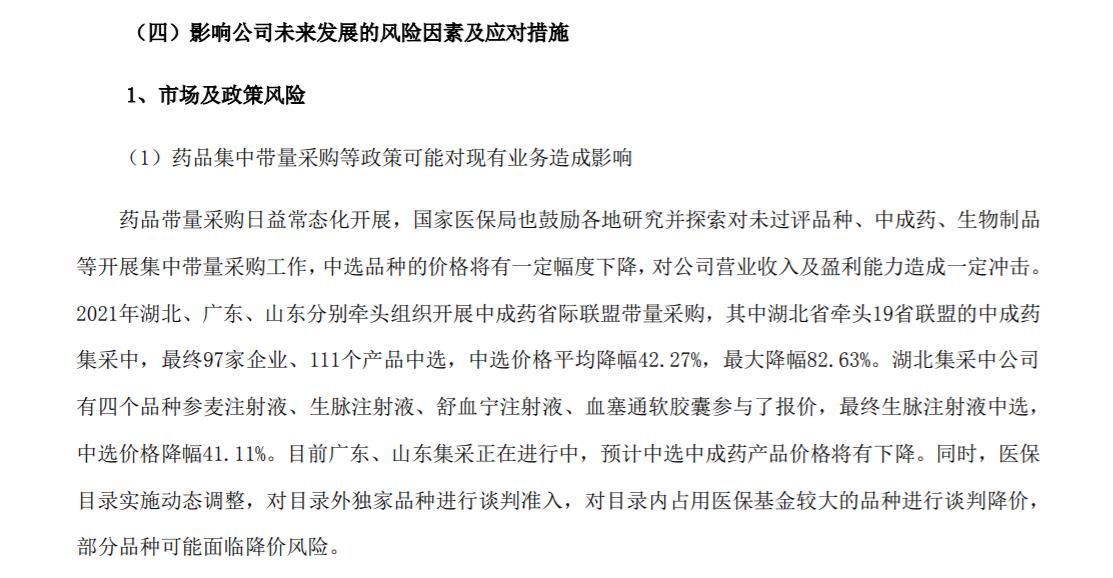

12月27日,湖北19省中成药联盟集采结果正式出炉:共有157家企业的182个产品参与报价,采购规模近100亿元。97家企业、111个产品中选,中选率达62%,中选价格平均降幅42.27%,最大降幅82.63%。部分药品单片/丸/针的价格最低0.08元/片。

更为悲剧的是,作为湖北集采的重要参与者,华润三九有参麦注射液、生脉注射液、舒血宁注射液、血塞通软胶囊四个品种参与了报价,最终仅有生脉注射液中选,中选价格降幅41.11%。

这意味着,全国19个省份,2.4万多家医疗机构,华润三九的血塞通软胶囊(理洫王)在2022年或将面临断崖式崩盘。

在公司发布的2021年年报中,对于本次湖北集采,华润三九也将其列为“影响公司未来发展的风险因素”之一。

在血塞通口服剂型方面,虽然云南维和、朗天药业、云南金不换、哈尔滨珍宝制药、重庆科瑞、神威制药等血塞通口服产品群雄逐鹿,但昆药集团拥有的庞大产品群,一直以来都是华润三九最大的竞争对手。而在湖北集采中,昆药集团的注射用血塞通(冻干)和血塞通滴丸均成功中选。

如果“价格战”不可避免,消灭竞争对手就是最好的选择,资本并购当然也是“让竞争对手转为合作伙伴”的重要策略。

无论是五年前18.9亿元收购圣火药业,还是29.02亿元控股昆药集团,打通三七上下游产业链,华润三九正在努力扩大“朋友圈”。

拥抱国资“大腿”

去院外市场找出路

这边厢,华润三九敞开怀抱拉拢小伙伴,那边厢,昆药集团也是早已“心有所属”。

中成药集采引发的“价格战”,昆药集团看似在湖北集采中取得了阶段性成果,但也默默承受着巨大的院内市场经营压力。

压力来源于日渐明朗的集采规则。《国务院办公厅关于推动药品集中带量采购工作常态化制度化开展的意见》(国办发〔2021〕2号)明确提出,“探索对适应症或功能主治相似的不同通用名药品合并开展集中带量采购”。

以湖北集采为例,按功能主治、成分、给药途径归类分组之后,血塞通和血栓通都是起活血祛瘀的作用,片剂、滴丸、软胶囊同组大混战,这意味着入选企业家数增多,竞争势必加剧。

行业普遍预期,这一集采思路,或将在后续的省级集采乃至国家集采中延续。

就在此前广东省药品交易中心公示广东联盟清开灵等中成药集中带量采购拟中选、备选结果。拟中标品种按照最高申报价格的整体平均降幅已经达到56%。昆药集团和华润三九的“价格战”仍在继续。

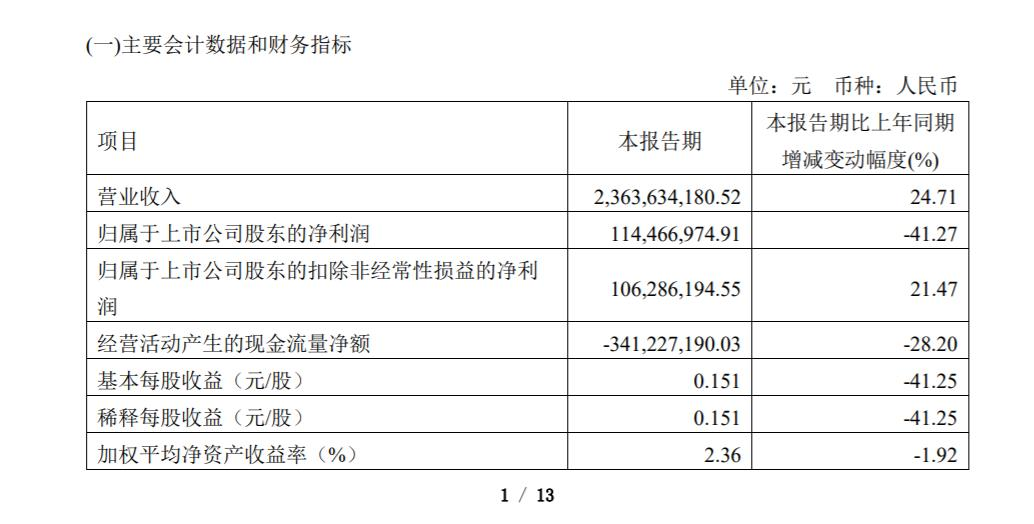

面对愈发严峻的院内市场形势,昆药集团的资金压力已经开始显现。在昆药集团披露的2022年一季报中,尽管拳头产品昆药血塞通系列实现快速增长,但公司应收账款却增加至24.33亿元,导致信用减值损失同比增长624.01%,净利同比下降41.27%,整体业绩表现“增收不增利”。

此外,昆药集团近年来的资产负债率也在逐年增高。数据显示,自2017年开始,其资产负债率一直在40%以上,其中2021年高达44.45%。

在这种情况下,独占软胶囊剂型的华润三九和昆药集团,与其“内耗”下去两败俱伤,如今国资已经抛出了橄榄枝,获得“双赢”无疑有利于双方一致对外。

除此之外,双方更大的利益点,还是在院外市场。

2018年7月,《血塞通注射剂和血栓通注射剂说明书修订要求》正式发布,政策明确指出:血塞通应在有抢救条件的医疗机构使用;除限制使用机构,此次修订还明确儿童禁用。

受困于针剂类产品的销售受限,昆药集团注射用血塞通2021年生产量和销售量已经较上年同期下降50.01%、30.97%。

昆药集团必须另辟蹊径。一方面,公司重点口服产品持续突破,带动品类集群及潜力品种快速上量;另一方面,在零售终端,公司品类拓展与品牌影响双管齐下,强化头部零售企业合作、提升中小连锁终端覆盖、加快电商渠道布局。

通过品牌共建,聚焦黄金大单品,昆药集团的院外市场销售获得了一定的转机。在一季报中,昆药血塞通软胶囊零售渠道同比增长75.12%,昆中药营收同比增长12.00%,其中参苓健脾胃颗粒、舒肝颗粒、香砂平胃颗粒、口咽清丸、金花消痤丸、清肺化痰丸等核心产品,分别同比增长10.37%、9.63%、23.03%、43.93%、280.31%、45.29%。

院外市场显然也符合华润三九的发展战略,无论是携手打造“昆中药1381”、“昆中药”品牌,或推动三七产业链,华润三九都能够借助自己在OTC领域的资源优势。

在2021年的一次媒体采访中,昆药集团总裁钟祥刚曾表示,远期来看中医药发展有着政策利好,但短期必须面对迭代和洗牌。“我们必须先活下去,找到转型方向。”

“剩者为王”当然也是一种胜利。

想要活下去,就必须在更大的风雨来临之前,未雨绸缪。

向院外市场逃亡,这一次是血塞通,但绝不会是最后一个。

面对资本市场寒冬,投资者永远相信故事。5月9日开盘,截至发稿,昆药集团涨停封板。

【编辑:amanda】 国际药物制剂网 本文链接: http://www.phexcom.cn/hydt.aspx